- SPARK മായി ബന്ധപ്പെട്ട സംശയങ്ങള്ക്കുള്ള പരിഹാരങ്ങളാണ് ചുവടെയുള്ള ലിങ്കുകളില് കൊടുത്തിട്ടുള്ളത്

- Pay Revision in SPARK

- Spark User Manuel(Malayalam)

- Leave Surrender

- Spark Increment Sanction

- Leave account & Leave entry

- കഴിഞ്ഞുപോയ തീയതിയില് increment നല്കാന്

- DDO changes

- Spark Guide

- DA arrear preparation

( അസസ്മെന്റ് ഇയര് 2014-15, പ്രീവിയസ് ഇയര് 2013-14)

60 വയസിനും 80 വയസിനും ഇടയ്ക്കുള്ള സീനിയര് സിറ്റിസന്

(1933 ഏപ്രില് 1 നും 1953 മാര്ച്ച് 31 നും ഇടയില് ജനിച്ചവര്)

- 2,50,000 രൂപ വരെ - നികുതിയില്ല

- 2,50,001 മുതല് 5,00,000 രൂപ വരെ - 2,50,000 രൂപയില് അധികം വരുന്ന തുകയുടെ 10ശതമാനം

- 5,00,001 മുതല് 10,00,000 രൂപ വരെ - 25,000 രൂപയും 5,00,000 രൂപയില് അധികം വരുന്ന തുകയുടെ 20ശതമാനവും

- 10,00,001 മുതല് മുകളിലേക്ക് - 1,25,000 രൂപയും 10,00,000 രൂപയില് അധികം വരുന്ന തുകയുടെ 30ശതമാനവും

80 വയസിന് മുകളിലുള്ള സൂപ്പര് സീനിയര് സിറ്റിസന്

(1933 ഏപ്രില് 1 ന് മുമ്പ് ജനിച്ചവര്)

- 5,00,000 രൂപ വരെ - നികുതിയില്ല

- 5,00,001 മുതല് 10,00,000 രൂപ വരെ - 5,00,000 രൂപയില് അധികം വരുന്ന തുകയുടെ 20ശതമാനം

- 10,00,001 മുതല് മുകളിലേക്ക് - 1,00,000 രൂപയും 10,00,000 രൂപയില് അധികം വരുന്ന തുകയുടെ 30ശതമാനവും

ബാക്കിയുള്ള എല്ലാ തരം വ്യക്തികള്ക്കും

(1953 മാര്ച്ച് 31 ന് ശേഷം ജനിച്ചവര്)

- 2,00,000 രൂപ വരെ - നികുതിയില്ല

- 2,00,001 മുതല് 5,00,000 രൂപ വരെ - 2,00,000 രൂപയില് അധികം വരുന്ന തുകയുടെ 10ശതമാനം

- 5,00,001 മുതല് 10,00,000 രൂപ വരെ - 30,000 രൂപയും 5,00,000 രൂപയില് അധികം വരുന്ന തുകയുടെ 20ശതമാനവും

- 10,00,001 മുതല് മുകളിലേക്ക് - 1,30,000 രൂപയും 10,00,000 രൂപയില് അധികം വരുന്ന തുകയുടെ 30ശതമാനവും

2005-06 സാമ്പത്തിക വര്ഷം മുതലുള്ള നികുതി നിരക്കുകള് ഡൌണ്ലോഡ് ചെയ്യുന്നതിന് ഇവിടെ ക്ലിക്ക് ചെയ്യുക.

ഇന്കം ടാക്സ് ഡിപ്പാര്ട്ട്മെന്റ് 2013 ഫെബ്രുവരി 19 ലെ Income Tax (2nd Amendment) Rules-2013 പ്രകാരം ഈ വര്ഷം മുതല്ഫോം - 16 ഫോര്മാറ്റില് മാറ്റം വരുത്തി.

പുതിയ ഫോം-16 ന് Part-A, Part-B എന്നിങ്ങനെ രണ്ട് ഭാഗങ്ങളുണ്ട്.

Click for New Format of Form-16

ഇതില് Part-A യിലാണ് നമ്മുടെ ശമ്പളത്തില് നിന്നും പിടിച്ച നികുതിയുടെയും മറ്റ് തരത്തില് അടച്ച നികുതിയുടെയും എല്ലാം വിരവരങ്ങള് ഉള്ക്കൊള്ളുന്നത്. Part B യില് നമ്മുടെ വരുമാന വിവരങ്ങളും ടാക്സ് കാല്ക്കുലേഷനുമാണ് വരുന്നത്.ഇതില് Part-A നമ്മളോ നമ്മുടെ ഡിസ്ബേര്സിംഗ് ആഫീസറോ തയ്യാറാക്കിയാല് മതിയാകില്ല. പകരം ഇന്കം ടാക്സ് ഡിപ്പാര്ട്ട്മെന്റിന്റെ ഇന്റര്മീഡിയറിയായ TRACES (TDS Reconciliation Analysis and Correction Enabling System) -ന്റെ https://www.tdscpc.gov.in/ എന്ന വെബ്സൈറ്റില് ലോഗിന് ചെയ്ത് പ്രിന്റെടുത്ത് ഡിസ്ബേര്സിംഗ് ഓഫീസര് ഒപ്പിട്ട് തരണം. Part-B ഡിസ്ബേര്സിംഗ് ഓഫീസര് സ്വന്തം തയ്യാറാക്കി ഒപ്പിട്ടു നല്കണമെന്നാണ്. ഇത് വേണമെങ്കില് പഴയ പോലെ നമുക്ക് തന്നെ തയ്യാറാക്കി ഡിസ്ബേര്സിംഗ് ഓഫീസറെക്കൊണ്ട് ഒപ്പിടീക്കാം. ഫോം-16 ന്റെ Part-A TRACES വെബ്സൈറ്റില് നിന്ന് തന്നെ ഡൗണ്ലോഡ് ചെയ്യണമെന്ന് നിഷ്കര്ഷിച്ചുകൊണ്ട് CBDT 17/04/2013 ന് ഒരു സര്ക്കുലര് ഇറക്കിയിട്ടുണ്ട്. സര്ക്കുലര് വായിക്കുന്നതിന് ഇവിടെ ക്ലിക്ക് ചെയ്യുക.

TRACES ല് നിന്നും ഡൗണ്ലോഡ് ചെയ്യുന്ന ഫോം-16 Part-A യില് ഏഴ് ക്യാരക്റ്ററുള്ള ഒരു സര്ട്ടിഫിക്കറ്റ് നമ്പര് ഉണ്ടായിരിക്കും. കൂടാതെ ഇതിന്റെ ഇടതു വശത്ത് TRACES ന്റെ ചിഹ്നവും വലതു വശത്ത് ഇന്ത്യാ ഗവണ്മെന്റിന്റെ ചിഹ്നവും ഉണ്ടായിരിക്കും. ഇതില്ലാത്ത ഫോം-16 Part-A സ്വീകരിക്കരുത് എന്ന് ഇന്കം ടാക്സ് വകുപ്പിന്റെ പരസ്യങ്ങളില് കാണുന്നു. മാതൃക കാണുക.

Quarterly TDS ഫയല് ചെയ്യാത്തവര് ഇത്തവണ വെട്ടിലാകും

നമ്മുടെ ഡിസ്ബേര്സിംഗ് ആഫീസര് ഈ സാമ്പത്തിക വര്ഷത്തില് നമ്മുടെ ശമ്പളത്തില് നിന്നും ഇത്ര രൂപ സ്രോതസ്സില് നികുതി പിടിച്ചിട്ടുണ്ട് എന്ന് സക്ഷ്യപ്പെടുത്തിക്കൊണ്ട് നമുക്ക് നല്കുന്ന സര്ട്ടിഫിക്കറ്റാണ് ഫോം-16. (ഗസറ്റഡ് ഉദ്യോഗസ്ഥരുടെ ഡിസ്ബേര്സിംഗ് ഓഫീസര് അതത് ട്രഷറി ഓഫീസര്മാരും മറ്റുള്ളവരുടേത് അവരവരുടെ ഓഫീസ് മേധാവിയുമാണ്)

നമ്മുടെ ഡിസ്ബേര്സിംഗ് ആഫീസര് ഈ സാമ്പത്തിക വര്ഷത്തില് നമ്മുടെ ശമ്പളത്തില് നിന്നും ഇത്ര രൂപ സ്രോതസ്സില് നികുതി പിടിച്ചിട്ടുണ്ട് എന്ന് സക്ഷ്യപ്പെടുത്തിക്കൊണ്ട് നമുക്ക് നല്കുന്ന സര്ട്ടിഫിക്കറ്റാണ് ഫോം-16. (ഗസറ്റഡ് ഉദ്യോഗസ്ഥരുടെ ഡിസ്ബേര്സിംഗ് ഓഫീസര് അതത് ട്രഷറി ഓഫീസര്മാരും മറ്റുള്ളവരുടേത് അവരവരുടെ ഓഫീസ് മേധാവിയുമാണ്)ഡിസ്ബേര്സിംഗ് ഓഫീസര് നമ്മുടെ ശമ്പളത്തില് നിന്നും നികുതി പിടിച്ച് സര്ട്ടിഫിക്കറ്റ് നല്കുന്നത് കൊണ്ട് മാത്രം ഈ പ്രക്രിയ അവസാനിക്കുന്നില്ല. ഈ കണക്കുകള് ഇന്കം ടാക്സ് ഡിപ്പാര്ട്ട്മെന്റില് എത്തണമെങ്കില് ഡിസ്ബേര്സിംഗ് ഓഫീസര്മാര് Quarterly E-TDS ഫയല് ചെയ്യേണ്ടതുണ്ട്. അത് ചെയ്യാത്തിടത്തോളം കാലം നമ്മള് അടക്കുന്ന നികുതി കണക്കില് വരുന്നില്ല. (ഗസറ്റഡ്ഉദ്യോഗസ്ഥരുടെ TDS കൃത്യമായി അതത് ട്രഷറി ഓഫീസര്മാര് ഫയല് ചെയ്യുന്നുണ്ടായിരിക്കും). TRACES-ല് നമ്മുടെ ഓഫീസിന്റെ TAN രജിസ്റ്റര് ചെയ്തെങ്കില് മാത്രമേ ആ ഓഫീസിലെ ജീവനക്കാരുടെ ഫോം-16 ജനറേറ്റ് ചെയ്യാന് കഴിയൂ. Quarterly E-TDS ഫയല് ചെയ്യാത്തവരുടെ TAN ഇതില് രജിസ്റ്റര് ചെയ്യാന് കഴിയില്ല. മാത്രമല്ല TDS ഫയല് ചെയ്യുമ്പോള് ഓരോ PAN നമ്പരിലും അടവു ചെന്നതായി കാണിച്ച തുകയാണ് ഫോം-16 ന്റെ Part-A യില് അടച്ച തുകയായി കാണുക.

ആയത്കൊണ്ട് ഇതുവരെയും Quarterly E-TDS ഫയല് ചെയ്യാത്ത ഓഫീസ് മേധാവികള് അടുത്ത ജൂലൈ മാസത്തിന് മുമ്പ് തങ്ങളുടെ ഓഫീസിലെ ജീവനക്കാര്ക്ക് ഫോം-16 നല്കണമെങ്കില് നിര്ബന്ധമായും അതിന് മുമ്പ് Quarterly E-TDS ഫയലിംഗ് പൂര്ത്തിയാക്കേണ്ടി വരും.

ടാക്സ് കണക്കാക്കുന്നതിന് EASY TAX

വളരെ ലളിതമായി നികുതി കണക്കാക്കുന്നതിന് മൈക്രോസോഫ്റ്റ് എക്സലില് തയ്യാറാക്കിയിട്ടുള്ള സോഫ്റ്റ്വെയറാണ് EASY TAX. 2008 ല് രൂപകല്പന ചെയ്ത EASY TAX ഇപ്പോള് കേരളത്തിലെ മിക്കവാറും എല്ലാ ഓഫീസുകളിലും ഉപയോഗിക്കുന്നു. EASY TAX ഉപയോഗിച്ച് നികുതി കണക്കാക്കുന്നതിനും സ്റ്റേറ്റ്മെന്റുകള് തയ്യാറാക്കുന്നതിനും ടാക്സ് നിയമങ്ങളെക്കുറിച്ച് അറിഞ്ഞിരിക്കണമെന്നില്ല. എങ്കിലും ഒരു ചെറിയ ധാരണയെങ്കിലും എല്ലാവര്ക്കും ഉണ്ടായിരിക്കുന്നത് നല്ലതാണ്.

ആദായ നികുതി കണക്കാക്കുന്ന വിധം

ഓരോ വര്ഷവും ഏപ്രില് 1 മുതല് മാര്ച്ച് 31 വരെയുള്ള കാലയളവില് ലഭിച്ച വരുമാനമാണ് ടാക്സ് കണക്കാക്കാന് പരിഗണിക്കേണ്ടത്. എന്നാല് ഓരോ മാസത്തേയും ശമ്പളം തൊട്ടടുത്ത മാസമാണ് ലഭിക്കുന്നത് എന്നത് കൊണ്ട് കഴിഞ്ഞ സാമ്പത്തിക വര്ഷത്തിലെ മാര്ച്ചിലെ ശമ്പളം ഇതില് ഉള്പ്പെടുത്തുകയും ഈ സാമ്പത്തിക വര്ഷത്തിലെ മാര്ച്ചിലെ ശമ്പളം ഇതില് നിന്ന് മാറ്റി നിര്ത്തുകയും ചെയ്യുന്നു. മാര്ച്ച് 31 വരെ ഉണ്ടാകാന് സാധ്യതയുള്ള എല്ലാ ഡിഡക്ക്ഷനുകളും കണക്കിലെടുക്കാവുന്നതാണ്. ശമ്പളം എന്നാല് അടിസ്ഥാന ശമ്പളം, ക്ഷാമബത്ത, വീട്ടുവാടക ബത്ത, സാലറി അരിയര്, ഡി.എ.അരിയര്, സ്പെഷ്യല് അലവന്സുകള്, ഏണ്ഡ് ലീവ് സറണ്ടര്, ഫെസ്റ്റിവല് അലവന്സ്, ബോണസ്, പേ റിവിഷന് അരിയര് എന്നിവയെല്ലാം ഇതില് ഉള്പ്പെടുത്തണം.

ഓരോ വര്ഷവും ഏപ്രില് 1 മുതല് മാര്ച്ച് 31 വരെയുള്ള കാലയളവില് ലഭിച്ച വരുമാനമാണ് ടാക്സ് കണക്കാക്കാന് പരിഗണിക്കേണ്ടത്. എന്നാല് ഓരോ മാസത്തേയും ശമ്പളം തൊട്ടടുത്ത മാസമാണ് ലഭിക്കുന്നത് എന്നത് കൊണ്ട് കഴിഞ്ഞ സാമ്പത്തിക വര്ഷത്തിലെ മാര്ച്ചിലെ ശമ്പളം ഇതില് ഉള്പ്പെടുത്തുകയും ഈ സാമ്പത്തിക വര്ഷത്തിലെ മാര്ച്ചിലെ ശമ്പളം ഇതില് നിന്ന് മാറ്റി നിര്ത്തുകയും ചെയ്യുന്നു. മാര്ച്ച് 31 വരെ ഉണ്ടാകാന് സാധ്യതയുള്ള എല്ലാ ഡിഡക്ക്ഷനുകളും കണക്കിലെടുക്കാവുന്നതാണ്. ശമ്പളം എന്നാല് അടിസ്ഥാന ശമ്പളം, ക്ഷാമബത്ത, വീട്ടുവാടക ബത്ത, സാലറി അരിയര്, ഡി.എ.അരിയര്, സ്പെഷ്യല് അലവന്സുകള്, ഏണ്ഡ് ലീവ് സറണ്ടര്, ഫെസ്റ്റിവല് അലവന്സ്, ബോണസ്, പേ റിവിഷന് അരിയര് എന്നിവയെല്ലാം ഇതില് ഉള്പ്പെടുത്തണം.

മുകളില് വിശദീകരിച്ച രീതിയില് മൊത്തം ശമ്പളം കണക്കാക്കി അതില് നിന്നും ഇനി പറയുന്നവ കുറയ്ക്കാവുന്നതാണ്.

1) വീട്ടുവാടക ബത്ത ( HOUSE RENT ALLOWANCE)

നിങ്ങള് താമസിക്കുന്നത് വാടക വീട്ടിലാണെങ്കില് മാത്രം, വിട്ടുവാടക ബത്ത താഴെ കൊടുത്തിട്ടുള്ള മൂന്ന് തുകകളില് ഏതാണോ ചെറുത് അത് കുറവ് ചെയ്യാം.

- യഥാര്ത്ഥത്തില് ഈ വര്ഷം കൈപ്പറ്റിയ വീട്ടുവാടക ബത്ത

- അടിസ്ഥാന ശമ്പളവും ക്ഷാമബത്തയും കൂടി കൂട്ടിയ തുകയുടെ 10 ശതമാനത്തിനേക്കാള് അധികം നല്കിയ വാടക

- അടിസ്ഥാന ശമ്പളവും ക്ഷാമബത്തയും കൂടി കൂട്ടിയ തുകയുടെ 40 ശതമാനം വരുന്ന തുക

സാധാരണ ഗതിയില് ഇത് കുറവ് ചെയ്യുന്നതിന് ഒരു ഡിക്ളറേഷന് എഴുതി നല്കിയാല് മതിയെങ്കിലും മിക്ക ട്രഷറികളില് നിന്നും വാടക രസീത് ആവശ്യപ്പെടാറുണ്ട്.

2) വാഹന ബത്ത വാങ്ങിയിട്ടുണ്ടെങ്കില്, പരമാവധി ഒരു മാസം 800 രൂപ പ്രകാരം ഒരു വര്ഷം 9600 രൂപയോ അതല്ലെങ്കില് യഥാര്ത്ഥത്തില് വാങ്ങിയ തുകയോ ഏതാണോ കുറവ് അത് കുറവ് ചെയ്യാവുന്നതാണ്.

3) തൊഴില് നികുതിയിനത്തില് നല്കിയ തുക (രണ്ടു ഗഡുക്കളും കൂടി കൂട്ടിയത്)

മൊത്തം ശമ്പളവരുമാനത്തില് നിന്നും മുകളില് കൊടുത്ത കിഴിവുകള് വരുത്തിയതിന് ശേഷം കിട്ടുന്ന തുകയെ Net Salary Income എന്നറിയപ്പെടുന്നു. ഇതിനോട് കൂടി വാടക കെട്ടിടങ്ങളില് നിന്നുള്ള വരുമാനം, ബിസിനസ് & പ്രൊഫഷന്, കാപിറ്റല് ഗെയിന്, മറ്റു വരുമാനം തുടങ്ങിയ സ്രോതസ്സുകളില് നിന്നുള്ള വരുമാനം കൂട്ടേണ്ടതുണ്ട്.

ഇതില് ശ്രദ്ധിക്കേണ്ട ഒരു കാര്യം നമുക്ക് വീട്ടുവാടകയിനത്തില് വരുമാനമൊന്നും ഇല്ലെങ്കിലും സ്വന്തം താമസത്തിനുപയോഗിക്കുന്ന വീട് വാങ്ങിക്കുന്നതിനോ നിര്മ്മിക്കുന്നതിനോ അംഗീകൃത ധനകാര്യ സ്ഥാപനങ്ങളില് നിന്നും ലോണ് എടുത്തിട്ടുണ്ടെങ്കില് ആ ലോണിന് പലിശയിനത്തില് നല്കിയിട്ടുള്ള തുക ഈ തലക്കെട്ടില് നഷ്ടമായി കാണിക്കണം. (1999 ഏപ്രില് 1 ന് മുമ്പ് എടുത്ത ലോണാണെങ്കില് പരമാവധി 30,000 രൂപയും അതിന് ശേഷം എടുത്ത ലോണാണെങ്കില് പരമാവധി 1,50,000 രൂപ വരെയും കിഴിവ് അനുവദിക്കും. എന്നാല് ലോണ് എടുത്ത് 3 വര്ഷത്തിനകം നിര്മ്മാണം പൂര്ത്തിയായിരിക്കണം)

Net Salary യോട് കൂടി മറ്റ് സ്രോതസ്സുകളില് നിന്നുള്ള വരുമാനം കൂടി കൂട്ടുമ്പോള് കിട്ടുന്ന തുകയെ Total Income എന്നറിയപ്പെടുന്നു. ഇതില് നിന്നും ചാപ്റ്റര് VI-A പ്രകാരം 80 സി, 80 സി.സി.സി, 80 സി.സി.ഡി എന്നീ വകുപ്പുകള് അനുസരിച്ച് പരമാവധി 1 ലക്ഷം രൂപ വരെ കുറവ് ചെയ്യാം.

80 സി പ്രകാരം അനുവദനീയമായ പ്രധാനപ്പെട്ട ഇളവുകള്

- പ്രാവിഡന്റ് ഫണ്ടില് നിക്ഷേപിച്ച തുക (വായ്പ തിരിച്ചടവ് കണക്കിലെടുക്കരുത്)

- SLI, FBS, GIS, GPAIS തുടങ്ങിയവ

- ജീവനക്കാരുടെയോ ആശ്രതരുടെയോ പേരില് അടച്ചിട്ടുള്ള ലൈഫ് ഇന്ഷൂറന്സ് പ്രീമിയം

- നാഷണല് സേവിംഗ്സ് ഡെപ്പോസിറ്റ്, അംഗീകൃത മ്യൂച്ച്യുല് ഫണ്ടില് നിക്ഷേപിച്ച തുക.

- നാഷണലൈസ്ഡ് ബാങ്കുകളിലെ 5 വര്ഷത്തേക്കുള്ള ടാക്സ് സേവര് സ്കീം.

- 5 വര്ഷം കാലാവധിയുള്ള പോസ്റ്റല് ലൈഫ് ഇന്ഷൂറന്സ് ഡെപ്പോസിറ്റ്

- വീട് നിര്മ്മാണത്തിന് എടുത്ത ലോണിന്റെ മുതലിലേക്കുള്ള തിരിച്ചടവ് (പലിശ Income From House Property എന്ന തലക്കെട്ടില് നഷ്ടമായി കാണിക്കുക)

- പരമാവധി രണ്ട് കുട്ടികള്ക്ക് വിദ്യാഭ്യാസത്തിന് വേണ്ടി അംഗീകൃത സ്ഥാപനത്തില് നല്കിയ ട്യൂഷന് ഫീസ്. (ഡൊണേഷന്, ഡവലപ്മെന്റ് ഫീസ്, കാപിറ്റേഷന് ഫീ എന്നിവ പരിഗണിക്കില്ല) തെളിവായി സ്ഥാപനത്തില് നിന്നുള്ള റസിപ്റ്റ് ഹാജരാക്കേണ്ടി വരും

80 സി.സി.സി – ഐ.ആര്.ഡി.എ അംഗീകൃത പെന്ഷന് ഫണ്ടില് നിക്ഷേപിച്ച തുക.

80 സി.സി.ഡി – കേന്ദ്ര ഗവണ്മെന്റ് അംഗീകൃത പെന്ഷന് ഫണ്ടില് നിക്ഷേപിച്ച തുക.

മുകളില് നല്കിയ മൂന്ന് വകുപ്പുകള് പ്രകാരമുള്ള 1 ലക്ഷം രൂപയുടെ കിഴിവുകള് കൂടാതെ താഴെ പറയുന്ന കിഴിവുകളും അനുവദനീയമാണ്.

80. സി.സി.ജി – ഓഹരി നിക്ഷേപങ്ങളിലേക്ക് ജനങ്ങളെ ആകര്ഷിക്കുക എന്ന ഉദ്ദേശത്തോടു കൂടി കേന്ദ്ര സര്ക്കാര് ഈ വര്ഷം മുതല് രാജീവ് ഗാന്ധി ഇക്വിറ്റി സേവിംഗ്സ് സ്കീം എന്ന പേരില് ഒരു പുതിയ സ്കീം ആരംഭിച്ചിട്ടുണ്ട്. ഇതില് നിക്ഷേപിക്കുന്ന 50,000 രൂപ വരെയുള്ള തുകയുടെ 50 ശതമാനം വരുമാനത്തില് നിന്നും കിഴിവായി അനുവദിക്കും. എന്ന് പറഞ്ഞാല് മാക്സിമം കിഴിവ് 25,000 രൂപ. ഉദാഹരണമായി ടാക്സ് ബാധ്യത 10 ശതമാനത്തില് ഒതുങ്ങി നില്ക്കുന്ന ഒരാള് 50,000 രൂപ ഈ ഇനത്തില് നിക്ഷേപിച്ചാല് 2500 രൂപ മാത്രമേ നികുതിയില് കുറയുകയുള്ളൂ. ഇതിനെക്കുറിച്ച് കൂടുതല് അറിയാന് ഇവിടെ ക്ലിക്ക് ചെയ്യുക

80. ഡി – ജീവനക്കാരന്, ഭാര്യ അല്ലെങ്കില് ഭര്ത്താവ്, മക്കള് എന്നിവര്ക്ക് വേണ്ടി എടുത്തിട്ടുള്ള ആരോഗ്യ ഇന്ഷൂറന്സ് പദ്ധതിയിലേക്ക് അടച്ച പ്രീമിയം. പരമാവധി 15,000 രൂപ. ഇത് കൂടാതെ രക്ഷിതാക്കളുടെ പേരില് എടുത്തിട്ടുള്ള ആരോഗ്യ ഇന്ഷൂറന്സ് പ്രീമിയം പരമാവധി 15,000 രൂപ. (രക്ഷിതാക്കള് സീനിയര് സിറ്റിസനാണെങ്കില് 20,000 രൂപ വരെ കിഴിക്കാം). ഇങ്ങനെ മൊത്തം 35,000 രൂപ വരെ കുറയ്ക്കാം. ഉദാഹരണം. മെഡിക്ലെയിം പോളിസി

80 ഡി.ഡി – ശാരീരികായോ, മാനസികമായോ അംഗവൈകല്യം സംഭവിച്ച, നികുതി ദായകനെ ആശ്രയിച്ച് കഴിയുന്ന ബന്ധുവിന്റെ ചികിത്സാ ചെലവ്. (വൈകല്യം 40 ശതമാനം മുതല് 80 ശതമാനം വരെയാണെങ്കില് പരമാവധി 50,000 രൂപ. 80 ശതമാനത്തില് കൂടുതലാണെങ്കില് പരമാവധി 1 ലക്ഷം രൂപ)

80. ഡി.ഡി.ബി – മാരകമായ രോഗങ്ങള് അനുഭവിക്കുന്ന നികുതി ദായകനോ അദ്ദേഹത്തിന്റെ ആശ്രിതര്ക്കോ വേണ്ടി ചെലവഴിച്ച ചികിത്സാ ചെലവ്. പരമാവധി 40,000 രൂപ (സീനിയര് സിറ്റിസനാണെങ്കില് 60,000 രൂപ). ഉദാഹരണം- കാന്സര്, എയിഡ്സ്, വൃക്ക തകരാറ്. ഈ കിഴിവ് അനുവദിക്കേണ്ടത് ഇന്കം ടാക്സ് ഡിപ്പാര്ട്ട്മെന്റാണ്. ഡിസ്ബേര്സിംഗ് ആഫീസറല്ല. അതായത് നമ്മള് സ്റ്റേറ്റ്മെന്റ് നല്കുമ്പോള് ഈ കിഴിവ് കാണിക്കാതെ ടി.ഡി.എസ് പിടിക്കുകയും പിന്നീട് ജൂലൈ മാസത്തില് റിട്ടേണ് സമര്പ്പിക്കുമ്പോള് ഈ തുക ക്ലെയിം ചെയ്ത് ടാക്സ് റീഫണ്ട് അവകാശപ്പെടുകയാണ് വേണ്ടത്. കൂടുതല് നിര്ദ്ദേശങ്ങളും ഫോം 10-ഐ യും താഴെ നിന്ന് ഡൗണ്ലോഡ് ചെയ്യാം.

Guidelines for Deduction u/s 80 DDB

Form 10-I

80.ഇ – തന്റെയോ ആശ്രിതരുടെയോ ഉന്നത വിദ്യാഭ്യാസ ആവശ്യത്തിന് വേണ്ടി അംഗീകൃത സ്ഥാപനങ്ങളില് നിന്നും എടുത്തിട്ടുള്ള എഡ്യുക്കേഷന് ലോണിന്റെ പലിശയിനത്തിലേക്ക് തന്റെ വരുമാനത്തില് നിന്നും അടച്ച തുക.

80.ജി – ധര്മ്മസ്ഥാപനങ്ങളിലേക്കും മറ്റും നല്കിയ സംഭാവന. ചില സ്ഥാപനങ്ങള്ക്കും ചാരിറ്റബിള് സൊസൈറ്റിക്കും നല്കുന്ന തുക പൂര്ണ്ണമായും മറ്റു ചിലതിന് നല്കുന്നതിന്റെ 50 ശതമാനവും കിഴിവ് ലഭിക്കും.

80 ജി.ജി.സി – Representation of the People Act-1951 ലെ 29എ വകുപ്പ് പ്രകാരം അംഗീകരിക്കപ്പെട്ടിട്ടുള്ള രാഷ്ട്രീയ പാര്ട്ടികള്ക്ക് നല്കിയ സംഭാവന മുഴുവനായും കുറയ്ക്കാം. പക്ഷെ തക്കതായ തെളിവുകള് സമര്പ്പിക്കേണ്ടി വരും.

80.യു – പൂര്ണ്ണമായോ ഭാഗികമായോ അംഗവൈകല്യമുള്ള നികുതി ദായകന് തന്റെ വരുമാനത്തില് നിന്നും വൈകല്യം 40 ശതമാനത്തില് കൂടുതലാണെങ്കില് 50,000 രൂപയും വൈകല്യം 80 ശതമാനത്തില് കൂടുതലാണെങ്കില് 1 ലക്ഷം രൂപയും കുറവ് ചെയ്യാവുന്നതാണ്.

മുകളില് കൊടുത്തിട്ടുള്ള എല്ലാ കിഴിവുകളും നടത്തിയതിന് ശേഷം ലഭിക്കുന്ന തുകയെ അടുത്ത 10 രൂപയിലേക്ക് റൌണ്ട് ചെയ്യുക. ഇതിനെ Taxable Income എന്നറിയപ്പെടുന്നു. ഈ തുകയുടെ മുകളിലാണ് നിശ്ചിത നിരക്കനുസരിച്ച് ടാക്സ് കണക്കാക്കേണ്ടത്. ടാക്സ് കണ്ടതിന് ശേഷം ആ ടാക്സിന്റെ മുകളില് 2 ശതമാനം എഡ്യുക്കേഷന് സെസും 1 ശതമാനം സെക്കണ്ടറി ആന്റ് ഹയര് എഡ്യുക്കേഷന് സെസും കൂട്ടുക (മൊത്തം മൂന്ന് ശതമാനം). ഈ കിട്ടിയ തുകയാണ് നിങ്ങളുടെ ഇന്കം ടാക്സ്.

2013 ഏപ്രിലിന് മുമ്പുള്ള ഏതെങ്കിലും മാസങ്ങളില് ലഭിക്കേണ്ടിയിരുന്ന ശമ്പളം അരിയറായി ഈ വര്ഷം ലഭിച്ചിട്ടുണ്ടെങ്കില് അത് ഈ വര്ഷത്തെ വരുമാനമായി കാണിക്കേണ്ടതുണ്ട്. തന്മൂലം ചിലപ്പോള് നമ്മുടെ നികുതി ബാധ്യത ഒരു പാട് വര്ദ്ധിച്ചിട്ടുണ്ടാകാം. ഒരു പക്ഷെ ഇപ്പോള് ലഭിച്ച ശമ്പള കുടിശ്ശിക അതത് വര്ഷങ്ങളില് ലഭിച്ചിരുന്നെങ്കില് നമുക്ക് നികുതി അടക്കേണ്ടി വരില്ലായിരുന്നു. ഇപ്പോള് എല്ലാം കൂടി ലഭിച്ചതിന്റെ ഫലമായി വരുമാന പരിധി വര്ദ്ധിക്കുകയും അത് മൂലം നികുതി ബാധ്യത വരികയും ചെയ്തതാകാം. അത്തരം ആളുകള്ക്ക് 89(1) വകുപ്പ് പ്രകാരം അരിയര് സാലറിയുടെ റിലീഫ് അവകാശപ്പെടാം. ഈ വര്ഷം പേ ഫിക്സ് ചെയ്തവര്, അപ്രൂവല് ലഭിക്കാന് താമസം നേരിട്ട് ഇപ്പോള് ശമ്പളം ഒരുമിച്ച് ലഭിച്ചവര്, എന്തെങ്കിലും കാരണങ്ങള് കൊണ്ട് കഴിഞ്ഞ വര്ഷങ്ങളില് ലഭിക്കേണ്ട ശമ്പളം ഈ വര്ഷത്തില് വാങ്ങിച്ചവര് തുടങ്ങി പലര്ക്കും ഈ റിലീഫ് ഉപയോഗപ്പെടുത്താവുന്നതാണ്.

അരിയര് സാലറിയുടെ റിലീഫ് അവകാശപ്പെടാമെന്നുള്ളത് പലരും അറിയാതെ പോവുകയോ, അതല്ലെങ്കില് അറിഞ്ഞിട്ടും സങ്കീര്ണ്ണമ്മായ പേപ്പര് വര്ക്കുകള് കാരണം വേണ്ടെന്ന് വെക്കുകയോ ചെയ്യുന്ന പ്രവണത കണ്ട് വരുന്നു. എന്നാല് ഈ ബുദ്ധിമുട്ടുകള് കുറയ്ക്കുന്നതിന് വേണ്ടി കഴിഞ്ഞ വര്ഷം തയ്യാറാക്കിയ Relief Calculator എന്ന എക്സല് അപ്ലിക്കേഷന് ഒരു വലിയ വിജയമായിത്തീര്ന്നു. ആയത്കൊണ്ട് അത് പരിഷ്കരിച്ച് ഈ വര്ഷത്തെ ഉപയോഗത്തിന് വേണ്ടി സജ്ജമാക്കിയിട്ടുണ്ട്. വളരെ കുറഞ്ഞ നേരം കൊണ്ട് ഒരു ബുദ്ധിമുട്ടുമില്ലാതെ, ചിലപ്പോള് ഒരുപാട് സാമ്പത്തിക ലാഭം ഉണ്ടാക്കാന് ഇത് സഹായിച്ചേക്കാം.

Relief Calculator ഉപയോഗിച്ച് അരിയര് റിലീഫ് കണക്കാക്കുന്നതിന്

റിലീഫ് കണക്കാക്കുന്നതിന് മുമ്പായി നിങ്ങള് EASY TAX ഓപ്പണ് ചെയ്ത് ഈ വര്ഷത്തെ വിവരങ്ങള് ചേര്ക്കുക. കാരണം റിലീഫ് നമുക്ക് ആവശ്യമുണ്ടെങ്കില് മാത്രം ക്ലെയിം ചെയ്താല് മതി. ഈ വര്ഷം അരിയര് അടക്കമുള്ള മൊത്തവരുമാനത്തിന് മേല് ടാക്സ് വരുന്നില്ലെങ്കില് റിലീഫ് കണക്കാക്കാന് സമയം ചെലവഴിക്കേണ്ട ആവശ്യമില്ലല്ലോ.. മാത്രമല്ല റിലീഫ് കണക്കാക്കുന്നതിന് ഈ വര്ഷത്തെ മൊത്തവരുമാനം എത്രയാണെന്ന് അറിയുകയും വേണം. ആയത് കൊണ്ട് ആദ്യം EASY TAX ലെ വിവരങ്ങള് എന്റര് ചെയ്യുക. അതില് അരിയര് ചേര്ക്കാനുള്ള സ്ഥലങ്ങളില് അത് ചേര്ക്കുകയും ചെയ്യുക. ഇനി ഇതിലെ Statement എടുത്ത് നോക്കിയാല് ടാക്സ് വരുന്നുണ്ടോ എന്നറിയാം. ടാക്സ് അടക്കേണ്ടതുണ്ടെങ്കില് മാത്രം റിലീഫ് കണക്കാക്കുന്നതിന് അടുത്ത സ്റ്റെപ്പിലേക്ക് പോവുക.

റിലീഫ് കണക്കാക്കുന്നതിന് ആകെ രണ്ട് കാര്യങ്ങളാണ് വേണ്ടത്.

- നിങ്ങള്ക്ക് മൊത്തം ലഭിച്ച അരിയര് സാലറിയെ അതത് വര്ഷങ്ങളിലേക്ക് വീതിച്ച് ഒരു കടലാസില് എഴുതി വെക്കുക. അത് നിങ്ങളുടെ അരിയര് ബില്ലിന്റെ കൂടെ നല്കിയ Due-Drawn Statement ല് നിന്നും അനായാസം കണ്ടെത്താവുന്നതാണ്. ഓരോ സാമ്പത്തിക വര്ഷത്തിലേക്ക് ലഭിച്ച സാലറി അരിയര് കണ്ടെത്തുന്നതിന് Arrear Splitter എന്ന എക്സല് അപ്ലിക്കേഷന് ഉപയോഗിക്കാം.

- ഈ വര്ഷത്തെയും അത് പോലെ ഏതൊക്കെ മുന്വര്ഷങ്ങലിലേക്കുള്ള അരിയറാണോ ലഭിച്ചത് ആ വര്ഷങ്ങളിലെയും അരിയര് കൂട്ടാതെയുള്ള Taxable Income എത്രയാണ് എന്ന് കണ്ടെത്തുക. ടാക്സബിള് ഇന്കം എന്ന് പറഞ്ഞാല് എല്ലാ കിഴിവുകളും കഴിഞ്ഞിട്ടുള്ള തുകയാണ്. അതായത് ഏത് തുകയുടെ മുകളിലാണോ നമ്മള് ടാക്സ് കാല്ക്കുലേറ്റ് ചെയ്തത് ആ തുക. നമ്മള് മുമ്പ് വിവരിച്ച പോലെ ഈ വര്ഷത്തെ വിവരങ്ങള് EASY TAX ല് എന്റര് ചെയ്തിട്ടുണ്ടെങ്കില് ഈ വര്ഷത്തെ ടാക്സബിള് ഇന്കം അതില് നിന്നും ലഭിക്കും. മറ്റ് വര്ഷങ്ങളിലെ ടാക്സബിള് ഇന്കം ലഭിക്കണമെങ്കില് നമ്മള് അതത് വര്ഷങ്ങളില് നല്കിയിട്ടുള്ള ടാക്സ് സ്റ്റേറ്റ്മെന്റുകളുടെ കോപ്പികള് എടുത്ത് പരിശോധിച്ചാല് മാത്രം മതി.

ഈ രണ്ട് കാര്യങ്ങള് മാത്രം ലഭിച്ചു കഴിഞ്ഞാല് നിങ്ങള് Relief Calculator ഓപ്പണ് ചെയ്യുക. ഇതിന് പാര്ട്ട് എ മുതല് പാര്ട്ട് -ഇ വരെ 5 ഭാഗങ്ങളുണ്ട്. പാര്ട്ട്-എയില് പേര്, ഉദ്യോഗപ്പേര്, ഓഫീസ്, പാന് നമ്പര് എന്നിവ എന്റര് ചെയ്യുക. അതിന് ശേഷം കാറ്റഗറി സെലക്ട് ചെയ്യുക. ഇത് വളരെ പ്രധാനപ്പെട്ടതാണ്. ഇതില്ലെങ്കില് കാല്ക്കുലേഷന് ശരിയാകില്ല.

പാര്ട്ട് ബി യില് മൂന്ന് നിരകളുണ്ട്.

- ആദ്യത്തെ നിരയില് അരിയര് സാലറി ബാധകമായിട്ടുള്ള ഓരോ വര്ഷത്തെയും അരിയര് ഒഴിച്ചുള്ള ടാക്സബിള് ഇന്കം ചേര്ക്കുക. അരിയര് ബാധകമല്ലാത്ത വര്ഷങ്ങളിലേ കോളങ്ങള് ശൂന്യമായി വിട്ടാല് മതി. ഈ വര്ഷത്തെ ടാക്സബിള് ഇന്കം ചേര്ക്കുന്നതിന് EASY TAX ലെ Statement എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്യുമ്പോള് ലഭിക്കുന്ന സ്റ്റേറ്റമെന്റിലെ കോളം 13 ന് ( ie; Taxable income rounded off to the nearest multiple of Ten ) നേരെ വരുന്ന തുക അരിയര് അടക്കമുള്ള തുകയാണ്. ഇതില് നിന്നും ഈ വര്ഷം ലഭിച്ച അരിയര് കുറച്ചാല് മതി. ഉദാഹരണമായി Statement ലെ ഐറ്റം 13 ല് കാണുന്ന തുക 3,25,000 വും ഈ വര്ഷം ലഭിച്ച അരിയര് 40,000 വും ആണെങ്കില് നിങ്ങള് ഈ വര്ഷത്തെ കോളത്തില് 2,85,000 എന്ന് ചേര്ത്താല് മതി.

- രണ്ടാമത്തെ നിരയില് നമ്മള് നേരത്തെ തയ്യാറാക്കി വെച്ചതനുസരിച്ച് ഓരോ വര്ഷങ്ങളിലേക്കും ബാധകമായിട്ടുള്ള അരിയറുകള് അതത് കോളങ്ങളില് രേഖപ്പെടുത്തുക.

- മൂന്നാമത്തെ നിരയുടെ അവസാനം നമ്മള് മൊത്തം ഈ വര്ഷം വാങ്ങിയ അരിയര് കാണാം.

ഇത്ര മാത്രമേ നമ്മള് ചെയ്യേണ്ടതുള്ളു. പാര്ട്ട് സി, ഡി, ഇ എന്നിവയില് നമ്മള് ഒന്നും എന്റര് ചെയ്യണ്ടതില്ല. പാര്ട്ട് -ഇ യില് നമ്മള്ക്ക് അരിയര് റിലീഫ് ക്ലെയിം ചെയ്യാന് കഴിയുമെങ്കില് ആ തുക കാണാം. അങ്ങനെയെങ്കില് പാര്ട്ടി-ഇ യ്ക്ക് താഴെ നല്കിയിട്ടുള്ള പ്രിന്റ് ബട്ടണ് ഉപയോഗിച്ച് നിങ്ങള്ക്ക് 10-ഇ ഫോറം, അനക്സര്, ടേബിള്-എ എന്നിവ പ്രിന്റ് ചെയ്യാം. എന്നിട്ട് പ്രസ്തുത റിലീഫ് ഇന്കം ടാക്സ് സ്റ്റേറ്റ്മെന്റുകളിലെ Releif u/s 89(1) എന്ന കോളത്തില് ചേര്ക്കുക. നിങ്ങള് ഈസി-ടാക്സ് ഉപയോഗിക്കുന്നുവെങ്കില് Deduction എന്ന ബട്ടണ് ക്ലിക്ക് ചെയ്താല് ലഭിക്കുന്ന പേജിന്റെ അവസാനത്തെ ഇനമായ Releif u/s 89(1) എന്നതിന് നേരെ ഈ തുക ചേര്ക്കുക.

MANUAL ആയി റിലീഫ് കാല്ക്കുലേറ്റ് ചെയ്യുന്നതിന്

Relief Calculator ഉപയോഗിക്കുന്നവര്ക്ക് ഈ റീലീഫ് കാല്ക്കുലേറ്റ് ചെയ്യുന്ന സ്റ്റെപ്പുകളൊന്നും മനസ്സിലാക്കി വെക്കേണ്ടതില്ല. എങ്കിലും സ്വന്തമായി റിലീഫ് കാല്ക്കലേറ്റ് ചെയ്യുന്നവര്ക്ക് വേണ്ടി ഇതിനുള്ള സ്റ്റെപ്പുകള് താഴെ കൊടുക്കുന്നു.

- ആദ്യം ഈ വര്ഷം നമുക്ക് ലഭിച്ച മൊത്തം വരുമാനത്തിന്റെ, അതായത് ലഭിച്ച അരിയര് അടക്കമുള്ള തുകയുടെ നികുതി കണക്കാക്കുക.

- പിന്നീട് മൊത്തം വരുമാനത്തില് നിന്നും അരിയര് കുറച്ച് ബാക്കി തുകയുടെ നികുതി കാണുക. ഇവിടെ അരിയര് കുറയ്ക്കുമ്പോള് ഈ വര്ഷത്തേക്ക് ബാധകമായിട്ടുള്ളത് കുറയ്ക്കരുത്. അത് ഈ വര്ഷത്തെ വരുമാനം തന്നെയാണ്.

- സ്റ്റെപ്പ്-1 ല് കണ്ട നികുതിയില് നിന്നും സ്റ്റെപ്-2 ല് കണ്ട നികുതി കുറയ്ക്കുക ( ഇത് ഈ വര്ഷം അരിയര് ലഭിച്ചത് കാരണം വന്നിട്ടുള്ള അധിക നികുതി ബാധ്യതയാണ് )

- അരിയര് ബാധകമായിട്ടുള്ള മുന്വര്ഷങ്ങളില് നമ്മള് അന്ന് നല്കിയ നികുതികള് കണ്ടെത്തി അതിന്റെ തുക കാണുക (ഇതിന് ആ വര്ഷങ്ങളിലെ ആദായ നികുതി സ്റ്റേറ്റ്മെന്റുകള് പരിശോധിക്കുക )

- ഈ ഓരോ വര്ഷത്തെയും അന്നത്തെ മൊത്തം വരുമാനത്തോട് കൂടി ഇപ്പോള് അതത് വര്ഷത്തേക്ക് ലഭിച്ച അരിയറുകള് കൂട്ടി ആ വര്ഷങ്ങളിലെ നികുതി റീകാല്ക്കുലേറ്റ് ചെയ്യുക. എന്നിട്ട് ഈ പുതിയ നികുതികളുടെ തുക കാണുക. മുന് വര്ഷങ്ങളിലെ നികുതി നിരക്കുകള് ഓര്ക്കുന്നില്ലെങ്കില് Previous Income Tax Rates ഡൌണ്ലോഡ് ചെയ്യുക.

- അതിന് ശേഷം സ്റ്റെപ് -5 ല് ലഭിച്ച തുകയില് നിന്നും-4 ല് ലഭിച്ച തുക കുറയ്ക്കുക. (ഇത് അരിയറുകള് അതത് വര്ഷങ്ങളില് ലഭിച്ചിരുന്നെങ്കില് അന്ന് വരുമായിരുന്ന അധിക നികുതി ബാധ്യതയാണ് )

- ഇനി സ്റ്റെപ്-3 ല് ലഭിച്ച തുകയില് നിന്നും സ്റ്റെപ്-6 ല് ലഭിച്ച തുക കുറയ്ക്കുക. ഈ കിട്ടുന്ന തുകയാണ് നമുക്ക് അവകാശപ്പെടാവുന്ന റിലീഫ്. (അതായത് ഇപ്പോള് അരിയര് ലഭിച്ചത് കാരണം അധികമായി വന്നിട്ടുള്ള നികുതിയില് നിന്നും അന്നന്ന് അടയ്ക്കേണ്ടിയിരുന്ന നികുതി കുറച്ച് ബാക്കിയുള്ളത് )

അരിയര് സാലറി ലഭിച്ച എല്ലാവര്ക്കും 89(1) പ്രകാരമുള്ള റിലീഫിന്റെ പ്രയോജനം ലഭിക്കണമെന്നില്ല. കാരണം അരിയര് ബാധകമായിട്ടുള്ള വര്ഷങ്ങളില് നമ്മള് നേരത്തെ തന്നെ നികുതി അടക്കേണ്ടി വന്നിട്ടുണ്ടെങ്കില് അരിയര് അതത് വര്ഷങ്ങളിലെ വരുമാനങ്ങളോടൊപ്പം കൂട്ടുകയാണെങ്കില് ആ വര്ഷങ്ങളിലെ നികുതി വര്ദ്ധിക്കുന്നു. അത്തരക്കാര്ക്ക് ഇതിന്റെ പ്രയോജനം ലഭിക്കില്ല.

എന്നാല് ഈ വര്ഷം അരിയര് ലഭിച്ചത് കാരണം നമ്മുടെ വരുമാനം വര്ദ്ധിച്ച് 5 ലക്ഷം രൂപയില് കവിഞ്ഞിട്ടുണ്ടെങ്കില് നമ്മള് 5 ലക്ഷത്തിന് മുകളിലുള്ള തുകയ്ക്ക് 20 ശതമാനം നികുതി അടയ്ക്കേണ്ടി വരും. എന്നാല് അരിയര് അതത് വര്ഷങ്ങളിലേക്ക് മാറ്റിയാല് നികുതി ബാധ്യത 10 ശതമാനത്തില് ഒതുങ്ങിയേക്കാം. ഇങ്ങനയുള്ളവര്ക്ക് മുന്വര്ഷങ്ങളില് നികുതി അടച്ചിരുന്നുവെങ്കിലും റിലീഫിന്റെ പ്രയോജനം ലഭിക്കും.

Total Income അടുത്ത പത്ത് രൂപയിലേക്ക് റൌണ്ട് ചെയ്യാറുണ്ട്. പക്ഷെ EASY TAX ല് ഇതിനു പുറമെ Income Tax ഉം അടുത്ത പത്ത് രൂപയിലേക്ക് റൌണ്ട് ചെയ്യുന്നതായി കാണുന്നു. ഇത് തെറ്റല്ലേ..

Income Tax Act 1961 ലെ സെക്ഷന് 288 A യില് Total Income റൗണ്ട് ചെയ്യുന്നതിനെക്കുറിച്ചും 288 B യില് Income Tax റൗണ്ട് ചെയ്യുന്നതിനെക്കുറിച്ചും വ്യക്തമാക്കുന്നുണ്ട്. Total Income അടുത്ത പത്ത് രൂപയിലേക്ക് റൗണ്ട് ചെയ്യണമെന്നതിനെക്കുറിച്ച് ആര്ക്കും സംശയമില്ല. എന്നാല് Tax Payable അടുത്ത പത്തിലേക്ക് റൗണ്ട് ചെയ്യണോ അതോ അടുത്ത രൂപയിലേക്ക് റൗണ്ട് ചെയ്യണോ എന്നതിനെക്കുറിച്ചാണ് പലരും സംശയം ഉന്നയിക്കുന്നത്. 2006-07 സാമ്പത്തിക വര്ഷം വരെ Tax Payable അടുത്ത രൂപയിലേക്കാണ് റൗണ്ട് ചെയ്തിരുന്നത്. എന്നാല് Taxation Laws (Amendment) Act, 2006 ല് Income Tax Act 1961 ലെ സെക്ഷന് 288 B യില് ഭേദഗതി വരുത്തി Tax Payable അടുത്ത പത്ത് രൂപയിലേക്ക് തന്നെയാണ് റൗണ്ട് ചെയ്യേണ്ടതെന്ന് വ്യക്തമായി പ്രസ്താവിക്കുന്നുണ്ട്. Income Tax Act -ല് ഈ രണ്ട് വകുപ്പുകള്ക്ക് നല്കിയ വിവരണം താഴെ ചേര്ക്കുന്നു.

[Rounding off Total Income]

Sec. 288A. [The amount of total income] computed in accordance with the foregoing provisions of this Act shall be rounded off to the nearest multiple of ten rupees and for this purpose any part of a rupee consisting of paise shall be ignored and thereafter if such amount is not a multiple of ten, then, if the last figure in that amount is five or more, the amount shall be increased to the next higher amount which is a multiple of ten and if the last figure is less than five, the amount shall be reduced to the next lower amount which is a multiple of ten; and the amount so rounded off shall be deemed to be the total income of the assessee for the purposes of this Act.]

Sec. 288A. [The amount of total income] computed in accordance with the foregoing provisions of this Act shall be rounded off to the nearest multiple of ten rupees and for this purpose any part of a rupee consisting of paise shall be ignored and thereafter if such amount is not a multiple of ten, then, if the last figure in that amount is five or more, the amount shall be increased to the next higher amount which is a multiple of ten and if the last figure is less than five, the amount shall be reduced to the next lower amount which is a multiple of ten; and the amount so rounded off shall be deemed to be the total income of the assessee for the purposes of this Act.]

[Rounding off amount payable and refund due]

Sec. 288B. Any amount payable, and the amount of refund due, under the provisions of this Act shall be rounded off to the nearest multiple of ten rupees and for this purpose any part of a rupee consisting of paise shall be ignored and thereafter if such amount is not a multiple of ten, then, if the last figure in that amount is five or more, the amount shall be increased to the next higher amount which is a multiple of ten and if the last figure is less than five, the amount shall be reduced to the next lower amount which is a multiple of ten.

സംശയം ബാക്കി നില്ക്കുന്നവര് താഴെ കൊടുത്ത ലിങ്കില് നിന്നും Income Tax Law (Amendment) Act 2006 ന്റെ പി.ഡി.എഫ് രൂപത്തിലുള്ള ഫയല് ഡൗണ്ലോഡ് ചെയ്ത് അതിന്റെ പേജ് നമ്പര് 8 ല് മഞ്ഞ നിറത്തില് ഷെയ്ഡ് ചെയ്ത ഭാഗം വായിക്കുക.

ഇനിയും സംശയം അവശേഷിക്കുന്നവരുണ്ടെങ്കില് ഇന്കം ടാക്സ് വകുപ്പിന്റെ ആധികാരികമായ വെബ് സൈറ്റായ www.incometaxindia.gov.in സന്ദര്ശിച്ച് Tax Laws and Rules എന്ന മെനുവിലെ Acts >> Income Tax Actsഎന്ന ലിങ്കില് പ്രവേശിച്ച് സെര്ച്ച് ചെയ്യാനുള്ള ബോക്സില് 288 B എന്ന് ടൈപ്പ് ചെയ്ത് GO ബട്ടണ് അമര്ത്തിയാല് മുകളില് പറഞ്ഞ റൂളുകള് നേരിട്ട് വായിക്കാം.

ഇങ്ങനെയെല്ലാമായിട്ടും കഴിഞ്ഞ വര്ഷം ടാക്സ് പത്ത് രൂപയിലേക്ക് റൗണ്ട് ചെയ്തു എന്ന കാരണത്താല് ചില ഡിസ്ബേര്സിംഗ് ആഫീസര്മാര് ബില്ലുകള് മടക്കിയത് വളരെ ഖേദകരം.

മാര്ക്കറ്റുകളില് നിന്നും ലഭിക്കുന്ന ഇന്കം ടാക്സ് സ്റ്റേറ്റ്മെന്റുകളില് ഹൌസിംഗ് ലോണിന്റെ പലിശ കാണിക്കുന്നതിന് ഒരു ഫീല്ഡ് കാണുന്നു. എന്നാല് EASY TAX-ല് അങ്ങിനെയൊന്ന് കാണുന്നില്ല.

Income Tax Act അനുസരിച്ച് Housing Loan Interest നേരിട്ട് കുറക്കാവുന്നതല്ല. പകരം അത് Income From House Property എന്ന ഇനത്തില് നഷ്ടമായിട്ടാണ് കാണിക്കേണ്ടത്. EASY TAX ല് ഇത് കാണിക്കുന്നതിന് മെയിന് മെനുവില് Other Incomes എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്ത് Income From House Property എന്ന ഇനത്തിന് നേരെ മൈനസ് ഫിഗറായി കാണിക്കുക. ഉദാഹണമായി നിങ്ങള് 50,000 രൂപ Housing Loan Interest ആയി നല്കിയിട്ടുണ്ടെങ്കില് അതിന് നേരെ -50,000 എന്ന് കാണിക്കുക.

5 ലക്ഷം രൂപയില് താഴെ വരുമാനമുള്ളവര് റിട്ടേണ് നല്കേണ്ടതില്ല എന്നാണല്ലോ. അങ്ങിനെയുള്ളവര് ഈ വരുന്ന ഫെബ്രുവരി മാസത്തില് ഒരു ഫോറവും തയ്യാറാക്കേണ്ടതില്ലല്ലോ..

പലര്ക്കും ഉള്ള ഒരു തെറ്റിദ്ധാരണായണത്. 5 ലക്ഷം രൂപയില് താഴെ വരുമാനമുള്ളവര് ഓരോ വര്ഷവും ജൂലൈ 31 ന് മുമ്പ് ഇന്കം ടാക്സ് ഓഫീസില് സമര്പ്പിക്കേണ്ട റിട്ടേണ് ഫോം സമര്പ്പിക്കേണ്ട എന്ന് മാത്രമേ ഇത് കൊണ്ട് ഉദ്ദേശിക്കുന്നുള്ളൂ. ഫെബ്രുവരി മാസത്തില് നമ്മള് സ്ഥാപന മേധാവിയ്ക്ക് ഇന്കം ടാക്സ് സ്റ്റേറ്റ്മെന്റ് നല്കുകയും ജൂലൈ മാസത്തില് സ്ഥാപന മേധാവി നമുക്ക് ഫോം 16 ഒപ്പ് വെച്ച് നല്കുകയും എല്ലാം പഴയത് പോലെ തന്നെ ചെയ്യണം

സര്, എല്ലാ കിഴിവുകളും കഴിഞ്ഞിട്ടുള്ള എന്റെ വരുമാനം 5,60,000 രൂപയാണ്. ഞാന് മാന്വുവലായി കണക്ക് കൂട്ടുമ്പോള്36,000 രൂപ ടാക്സും അതിന്റെ 3 ശതമാനം സെസ്സ് 1,080 രൂപയും കൂടി കൂട്ടി ആകെ അടയ്ക്കേണ്ട തുക 37,080 രൂപ എന്നാണ് ലഭിച്ചത്. എന്നാല് ഈസി ടാക്സില് ഇതിനു പകരം 42,000 രൂപ ടാക്സും 1,260 രൂപ സെസ്സും കൂട്ടി 43,260 രൂപ എന്നാണ്കാണുന്നത്. സോഫ്റ്റ് വെയറില് തെറ്റുണ്ടോ..

താങ്കള് ഒരു മാസം 2000 രൂപ നിരക്കില് ഒരു വര്ഷം 24,000 രൂപ വാടക നല്കുന്നുവെങ്കില്

താങ്കള് ഒരു മാസം 2500 രൂപ നിരക്കില് ഒരു വര്ഷം 30,000 രൂപ വാടക നല്കുന്നുവെങ്കില്

താങ്കള് ഒരു മാസം 10,000 രൂപ നിരക്കില് ഒരു വര്ഷം 1,20,000 രൂപ വാടക നല്കുന്നുവെങ്കില്

ഇവിടെ താങ്കള്ക്ക് 6,000 രൂപ മാത്രമേ കുറയ്ക്കാന് അവകാശമൂള്ളൂ. കാരണം ഇവിടെ യഥാര്ത്ഥത്തില് ലഭിച്ച HRA യാണ് ഏറ്റവും കുറവ്.

ആദായ നികുതി വകുപ്പ് 2011-12, 2012-13 എന്നീ അസസ്മെന്റ് ഇയറുകളില് 5 ലക്ഷത്തില് താഴെ വരുമാനമുള്ളവരെ റിട്ടേണ് സമര്പ്പിക്കുന്നതില് നിന്നും താത്കാലികമായി ഒഴിവാക്കിയിരുന്നു. അമിതമായ ജോലിഭാരം കുറവ് വരുത്തുന്നതിനാണ് ഇങ്ങനെ ഒരു തീരുമാനം കൈക്കൊണ്ടിരുന്നത്. എന്നാല് കഴിഞ്ഞ സാമ്പത്തിക വര്ഷം മുതല് ആദായ നികുതി വകുപ്പ് അതിന്റെ ഓണ്ലൈന് റിട്ടേണ് സംവിധാനം വളരെ ലളിതമാക്കി തീര്ക്കുകയും റിട്ടേണുകളുടെ പ്രോസസിംഗ് ഡിജിറ്റല് സംവിധാനത്തിലേക്ക് മാറ്റുകയും ചെയ്തതോടെ റിട്ടേണ് സമര്പ്പിക്കുന്നതിന് നല്കിയ ഈ ഇളവ് എടുത്ത് കളഞ്ഞതായി CBDT അതിന്റ സര്ക്കുലറിലൂടെ അറിയിച്ചിരുന്നു.

ആരൊക്കെ റിട്ടേണ് സമര്പ്പിക്കണം...?

ഒരു സാധാരണ വ്യക്തിയുടെ ഡിഡക്ഷനുകള് കഴിഞ്ഞതിന് ശേഷമുള്ള വരുമാനം 2 ലക്ഷം രൂപയില് കൂടുതലാണെങ്കില് റിട്ടേണ് സമര്പ്പിക്കണം. 2,000 രൂപ വരെ റിബേറ്റ് ലഭിക്കുന്നത് കൊണ്ട് 2,20,000 രൂപ വരെ വരുമാനമുള്ളവര് നികുതി അടക്കേണ്ടി വന്നിട്ടുണ്ടാകില്ല. എന്ന് വെച്ച് 2,20,000 രൂപ വരെ വരെ വരുമാനമുള്ളവര് റിട്ടേണ് സമര്പ്പിക്കേണ്ടതില്ല എന്നര്ത്ഥമാക്കരുത്. ഡിഡക്ഷന് കഴിഞ്ഞിട്ടുള്ള വരുമാനം 2 ലക്ഷം രൂപയിലധികമാണെങ്കില് താങ്കള്ക്ക് നികുതി കണക്കാക്കപ്പെടുന്നുണ്ട്. ഒരു താത്കാലിക സംവിധാനം എന്ന നിലയ്ക്ക് 2000 രൂപ വരെ റിബേറ്റ് അനുവദിക്കുന്നു എന്ന് മാത്രം. ഒരു സീനിയര് സിറ്റിസനാണെങ്കില് ഈ പരിധി 2,50,000 രൂപയും സൂപ്പര് സീനിയര് സിറ്റിസണാണെങ്കില് 5,00,000 രൂപയുമാകുന്നു.

ആവശ്യത്തിലധികം നികുതിയടച്ചത് കാരണം റീഫണ്ട് അവകാശപ്പെടുന്നവര് അവരുടെ വരുമാനം നികുതി വിധേയ വരുമാനത്തെക്കാള് കുറവാണെങ്കിലും റിട്ടേണ് സമര്പ്പിക്കണം.

ഹൗസിംഗ് ലോണെടുത്തവര് അതിന്റെ പലിശ Income from House Property എന്ന തലക്കെട്ടില് നഷ്ടമായി അവകാശപ്പെടുന്നത് കൊണ്ട് അത്തരക്കാര് വരുമാനം നികുതി വിധേയ വരുമാനത്തിന് താഴെയാണെങ്കിലും റിട്ടേണ് സമര്പ്പിക്കണം.

റിട്ടേണ് ഫയല് ചെയ്യുന്നതെങ്ങിനെ ?

സര്, എല്ലാ കിഴിവുകളും കഴിഞ്ഞിട്ടുള്ള എന്റെ വരുമാനം 5,60,000 രൂപയാണ്. ഞാന് മാന്വുവലായി കണക്ക് കൂട്ടുമ്പോള്36,000 രൂപ ടാക്സും അതിന്റെ 3 ശതമാനം സെസ്സ് 1,080 രൂപയും കൂടി കൂട്ടി ആകെ അടയ്ക്കേണ്ട തുക 37,080 രൂപ എന്നാണ് ലഭിച്ചത്. എന്നാല് ഈസി ടാക്സില് ഇതിനു പകരം 42,000 രൂപ ടാക്സും 1,260 രൂപ സെസ്സും കൂട്ടി 43,260 രൂപ എന്നാണ്കാണുന്നത്. സോഫ്റ്റ് വെയറില് തെറ്റുണ്ടോ..

ഇത്തവണ പലരും ചോദിക്കപ്പെട്ട സംശയത്തില് ഒന്ന് മാത്രം ഉദാഹരണമായെടുത്തതാണ്. ഇങ്ങനെ ഒരു സംശയം വരുന്നത് ടാക്സ് സ്ലാബുകളെ ശരിയായി മനസ്സിലാക്കാത്തതിനാലാണ്. ഈ വര്ഷം സ്ത്രീകള്ക്കും പുരുഷന്മാര്ക്കുമുള്ള നിരക്കുകള് ഇങ്ങനെയാണ്

2 ലക്ഷം രൂപ വരെ നികുതിയില്ല.

2 ലക്ഷത്തിനു മുകളില് 5 ലക്ഷം വരെ - 10 ശതമാനം

5 ലക്ഷത്തിനു മുകളില് 10 ലക്ഷം വരെ -20 ശതമാനം

10 ലക്ഷത്തിനു മുകളില് - 30 ശതമാനം

മുകളില് സംശയം ഉന്നയിച്ച സുഹൃത്തിന്റെ കിഴിവുകള് കഴിച്ചുള്ള വരുമാനം 5,60,000 രൂപയാണ്. അതില് 2 ലക്ഷത്തിന് നികുതിയില്ല. 2 ലക്ഷത്തിന് മുകളില് 5 ലക്ഷം വരെയുള്ള തുകയുടെ ( അഥവാ 3 ലക്ഷത്തിന്റെ) 10 ശതമാനം - 30,000 രൂപ, 5 ലക്ഷത്തിന് മുകളില് വരുന്ന തുകയുടെ ( അഥവാ 60,000 രൂപയുടെ ) 20 ശതമാനം - 12,000 രൂപ. നികുതി 42,000 രൂപ + 3 ശതമാനം സെസ്സ് 1,260 രൂപ ആകെ 43,260 രൂപ. ഇത് തന്നെയാണ് ശരി. ഈസി ടാക്സില് തെറ്റില്ല.

സംശയം ഉന്നയിക്കപ്പെട്ട സുഹൃത്ത്, നികുതി കണക്കാക്കാത്ത ആദ്യത്തെ 2 ലക്ഷം രൂപയും ഡിഡക്ഷനാണെന്നാണ് തെറ്റിദ്ധരിച്ചിട്ടുള്ളത്. ഇത് ഡിഡക്ഷനല്ല. പലരും ഇതിനെ സ്റ്റാന്ഡേര്ഡ് ഡിഡക്ഷന് എന്ന ഓമനപ്പേരില് വിളിക്കുന്നു. ഈ പ്രയോഗം തന്നെ തെറ്റാണ്. ഇവിടെ ഇദ്ദേഹത്തിന്റെ കണക്ക് പ്രകാരം 5,60,000 രൂപയില് നിന്ന് 2 ലക്ഷം രൂപ കുറച്ച് ബാക്കിയുള്ള 3,60,000 ത്തിന്റെ 10 ശതമാനമാണ് കണ്ടത്. ഈ സുഹൃത്തിന്റെ ധാരണ പ്രകാരം അദ്ദേഹത്തിന്റെ മൊത്തവരുമാനം 5 ലക്ഷത്തില് കവിഞ്ഞിട്ടില്ല. അത് കൊണ്ടാണ് അദ്ദേഹത്തിന്റെ കണക്ക് തെറ്റിയത്.

ഞാന് വാടക വീട്ടില് താമസിക്കുന്ന ഒരു ഉദ്യോഗസ്ഥനാണ്. പണ്ട് മുതലേ HRA ഇനത്തില് ലഭിക്കുന്ന തുക മുഴുവനായും ഞാന് കുറവ് ചെയ്യാറുണ്ട്. പക്ഷെ ഈസി ടാക്സില് ഡിഡക്ഷന് എന്ന വിഭാഗത്തില് ആദ്യം തന്നെ ഈ വര്ഷം നല്കിയ വാടക നല്കാന് പറയുന്നുണ്ട്. എങ്കിലും HRA ഡിഡക്ഷന് എന്ന സ്ഥലത്ത് NIL എന്നാണ് കാണിക്കുന്നത്. ഫോറങ്ങളില് ഇത് വരെ HRA കുറച്ച് കാണിക്കുകയും അത് അംഗീകരിച്ചു കിട്ടുകയും ചെയ്തിട്ടുണ്ട്. അത് കൊണ്ട് EASY TAX ല് ഇതിനനുസരിച്ച് മാറ്റങ്ങള് വരുത്തിക്കിട്ടിയാല് നന്നായിരുന്നു...

HRA എന്നത് കണ്ണും ചിമ്മി കുറവ് ചെയ്യാവുന്ന ഒന്നല്ല. അതിന് ചില വ്യവസ്ഥകളുണ്ട്

2 ലക്ഷം രൂപ വരെ നികുതിയില്ല.

2 ലക്ഷത്തിനു മുകളില് 5 ലക്ഷം വരെ - 10 ശതമാനം

5 ലക്ഷത്തിനു മുകളില് 10 ലക്ഷം വരെ -20 ശതമാനം

10 ലക്ഷത്തിനു മുകളില് - 30 ശതമാനം

മുകളില് സംശയം ഉന്നയിച്ച സുഹൃത്തിന്റെ കിഴിവുകള് കഴിച്ചുള്ള വരുമാനം 5,60,000 രൂപയാണ്. അതില് 2 ലക്ഷത്തിന് നികുതിയില്ല. 2 ലക്ഷത്തിന് മുകളില് 5 ലക്ഷം വരെയുള്ള തുകയുടെ ( അഥവാ 3 ലക്ഷത്തിന്റെ) 10 ശതമാനം - 30,000 രൂപ, 5 ലക്ഷത്തിന് മുകളില് വരുന്ന തുകയുടെ ( അഥവാ 60,000 രൂപയുടെ ) 20 ശതമാനം - 12,000 രൂപ. നികുതി 42,000 രൂപ + 3 ശതമാനം സെസ്സ് 1,260 രൂപ ആകെ 43,260 രൂപ. ഇത് തന്നെയാണ് ശരി. ഈസി ടാക്സില് തെറ്റില്ല.

സംശയം ഉന്നയിക്കപ്പെട്ട സുഹൃത്ത്, നികുതി കണക്കാക്കാത്ത ആദ്യത്തെ 2 ലക്ഷം രൂപയും ഡിഡക്ഷനാണെന്നാണ് തെറ്റിദ്ധരിച്ചിട്ടുള്ളത്. ഇത് ഡിഡക്ഷനല്ല. പലരും ഇതിനെ സ്റ്റാന്ഡേര്ഡ് ഡിഡക്ഷന് എന്ന ഓമനപ്പേരില് വിളിക്കുന്നു. ഈ പ്രയോഗം തന്നെ തെറ്റാണ്. ഇവിടെ ഇദ്ദേഹത്തിന്റെ കണക്ക് പ്രകാരം 5,60,000 രൂപയില് നിന്ന് 2 ലക്ഷം രൂപ കുറച്ച് ബാക്കിയുള്ള 3,60,000 ത്തിന്റെ 10 ശതമാനമാണ് കണ്ടത്. ഈ സുഹൃത്തിന്റെ ധാരണ പ്രകാരം അദ്ദേഹത്തിന്റെ മൊത്തവരുമാനം 5 ലക്ഷത്തില് കവിഞ്ഞിട്ടില്ല. അത് കൊണ്ടാണ് അദ്ദേഹത്തിന്റെ കണക്ക് തെറ്റിയത്.

ഞാന് വാടക വീട്ടില് താമസിക്കുന്ന ഒരു ഉദ്യോഗസ്ഥനാണ്. പണ്ട് മുതലേ HRA ഇനത്തില് ലഭിക്കുന്ന തുക മുഴുവനായും ഞാന് കുറവ് ചെയ്യാറുണ്ട്. പക്ഷെ ഈസി ടാക്സില് ഡിഡക്ഷന് എന്ന വിഭാഗത്തില് ആദ്യം തന്നെ ഈ വര്ഷം നല്കിയ വാടക നല്കാന് പറയുന്നുണ്ട്. എങ്കിലും HRA ഡിഡക്ഷന് എന്ന സ്ഥലത്ത് NIL എന്നാണ് കാണിക്കുന്നത്. ഫോറങ്ങളില് ഇത് വരെ HRA കുറച്ച് കാണിക്കുകയും അത് അംഗീകരിച്ചു കിട്ടുകയും ചെയ്തിട്ടുണ്ട്. അത് കൊണ്ട് EASY TAX ല് ഇതിനനുസരിച്ച് മാറ്റങ്ങള് വരുത്തിക്കിട്ടിയാല് നന്നായിരുന്നു...

HRA എന്നത് കണ്ണും ചിമ്മി കുറവ് ചെയ്യാവുന്ന ഒന്നല്ല. അതിന് ചില വ്യവസ്ഥകളുണ്ട്

- 1) യഥാര്ത്ഥത്തില് ലഭിച്ച HRA

- 2) ശമ്പളത്തിന്റെ 10 ശതമാനത്തില് അധികം നല്കിയ വാടക

- 3) ശമ്പളത്തിന്റെ 40 ശതമാനം

മുകളില് പറഞ്ഞിരിക്കുന്ന ഈ മൂന്നെണ്ണത്തില് ഏതാണോ ഏറ്റവും ചെറുത്, അത് മാത്രമേ കുറവ് ചെയ്യാന് അര്ഹതയുള്ളൂ. ഒരു പക്ഷെ താങ്കള്ക്ക് ഈ വര്ഷം ലഭിച്ച ശമ്പളത്തിന്റെ (ഈ ആവശ്യത്തിന് മൊത്ത ശമ്പളം എന്നതിന്റെ നിര്വ്വചനം അടിസ്ഥാന ശമ്പളവും ക്ഷാമബത്തയും കൂട്ടിയത് മാത്രമാണ്) 10 ശതമാനം വരുന്ന തുകയെക്കാള് താഴെയായിരിക്കും താങ്കള് ഈ വര്ഷം നല്കിയ വാടക). അത് കൊണ്ടാണ് HRA യുടെ സ്ഥാനത്ത് NIL എന്ന് കാണിക്കുന്നത്. ഇതൊന്നും നോക്കാതെ താങ്കള്ക്ക് കഴിഞ്ഞ വര്ഷങ്ങളില് HRA കിഴിവായി അനുവദിച്ചിട്ടുണ്ടെങ്കില് അത് അധികാരികള് ശ്രദ്ധിക്കാതെ പോയതായിരിക്കാം.

ഉദാഹരണമായി താങ്കള്ക്ക് 2012-13 വര്ഷത്തില് ആകെ ലഭിച്ച അടിസ്ഥാന ശമ്പളം 2 ലക്ഷം രൂപയും ക്ഷാമബത്ത 80,000 രൂപയും HRA 6,000 രൂപയും എന്നിരിക്കട്ടെ. HRA യുടെ കിഴിവ് കണക്കാക്കുന്നതിന് ശമ്പളം എന്നത് കൊണ്ട് ഉദ്ദേശിക്കുന്നത് അടിസ്ഥാന ശമ്പളവും ഡി.എ യും കൂട്ടിയതാണ്. അതായത് 2,80,000 രൂപ. ഇനി താഴെ കൊടുത്ത 3 ഉദാഹരണങ്ങള് ശ്രദ്ധിക്കുക.

ഉദാഹരണമായി താങ്കള്ക്ക് 2012-13 വര്ഷത്തില് ആകെ ലഭിച്ച അടിസ്ഥാന ശമ്പളം 2 ലക്ഷം രൂപയും ക്ഷാമബത്ത 80,000 രൂപയും HRA 6,000 രൂപയും എന്നിരിക്കട്ടെ. HRA യുടെ കിഴിവ് കണക്കാക്കുന്നതിന് ശമ്പളം എന്നത് കൊണ്ട് ഉദ്ദേശിക്കുന്നത് അടിസ്ഥാന ശമ്പളവും ഡി.എ യും കൂട്ടിയതാണ്. അതായത് 2,80,000 രൂപ. ഇനി താഴെ കൊടുത്ത 3 ഉദാഹരണങ്ങള് ശ്രദ്ധിക്കുക.

താങ്കള് ഒരു മാസം 2000 രൂപ നിരക്കില് ഒരു വര്ഷം 24,000 രൂപ വാടക നല്കുന്നുവെങ്കില്

- 1) യഥാര്ത്ഥത്തില് ലഭിച്ച HRA - 6,000 രൂപ

- 2) ശമ്പളത്തിന്റെ 10 ശതമാനത്തില് അധികം നല്കിയ വാടക - Nil (കാരണം ശമ്പളത്തിന്റെ 10 ശതമാനം 28,000 രൂപയാണ്. അതിന്റെ താഴെയാണ് താങ്കള് നല്കിയ വാടക)

- 3) ശമ്പളത്തിന്റെ 40 ശതമാനം - 1,12,000 രൂപ

ഇവിടെ താങ്കള്ക്ക് ഒന്നും കുറയ്ക്കാന് അവകാശമില്ല. കാരണം രണ്ടാമത്തെ വ്യവസ്ഥ Nil ആണ്. അതാണ് ഏറ്റവും ചെറുത്.

താങ്കള് ഒരു മാസം 2500 രൂപ നിരക്കില് ഒരു വര്ഷം 30,000 രൂപ വാടക നല്കുന്നുവെങ്കില്

- 1) യഥാര്ത്ഥത്തില് ലഭിച്ച HRA - 6,000 രൂപ

- 2) ശമ്പളത്തിന്റെ 10 ശതമാനത്തില് അധികം നല്കിയ വാടക - 2,000 രൂപ

- 3) ശമ്പളത്തിന്റെ 40 ശതമാനം - 1,12,000 രൂപ

ഇവിടെ താങ്കള്ക്ക് 2,000 രൂപ മാത്രമേ കുറയ്ക്കാന് അവകാശമൂള്ളൂ. കാരണം അതാണ് ഏറ്റവും ചെറുത്.

താങ്കള് ഒരു മാസം 10,000 രൂപ നിരക്കില് ഒരു വര്ഷം 1,20,000 രൂപ വാടക നല്കുന്നുവെങ്കില്

- 1) യഥാര്ത്ഥത്തില് ലഭിച്ച HRA - 6,000 രൂപ

- 2) ശമ്പളത്തിന്റെ 10 ശതമാനത്തില് അധികം നല്കിയ വാടക - 92,000 രൂപ (അതായത് 1,20,000 - 28,000)

- 3) ശമ്പളത്തിന്റെ 40 ശതമാനം - 1,12,000 രൂപ

ആദായനികുതി നടപടിക്രമങ്ങള് കൂടുതല് സുതാര്യവും കാര്യക്ഷമവുമാക്കുന്നതിന് വേണ്ടി ആദായ നികുതി വകുപ്പ് രൂപം നല്കിയിട്ടുള്ള വെബ് പോര്ട്ടലാണ് TRACES . ഇതിന്റെ പൂര്ണ്ണ രൂപം TDS Reconciliation Analysis and Correction Enabling System എന്നാണ്. ഈ പോര്ട്ടിലിന്റെ സേവനങ്ങള് ലഭ്യമാകുന്നതിന് രജിസ്ട്രേഷന് നടപടി പൂര്ത്തീകരിക്കേണ്ടതുണ്ട്.

ആരൊക്കെ TRACES ല് രജിസ്റ്റര് ചെയ്യണം..?

പ്രധാനമായും ഇതില് രജിസ്റ്റര് ചെയ്യേണ്ടത് കീഴ്ജീവനക്കാരുടെ ശമ്പളത്തില് നിന്നും നികുതി പിടിച്ചെടുക്കുന്ന സ്ഥാപന മേധാവികളാണ്. ഇത്തരക്കാര് Deductor ആയിട്ടാണ് TRACES ല് രജിസ്റ്റര് ചെയ്യേണ്ടത്. സ്ഥാപന മേധാവികള് രജിസ്റ്റര് ചെയ്യല് നിര്ബന്ധമാണ്. കാരണം താന് പിടിച്ചെടുത്ത് ട്രഷറികളിലടയ്ക്കുന്ന നികുതിയുടെ വിവരങ്ങള് ഉള്ക്കൊള്ളിച്ചുകൊണ്ട് ഓരോ പാദവര്ഷത്തിലുംETDS ഫയല് ചെയ്യേണ്ടതുണ്ട്. ഇതിന്റെ വിവരങ്ങള് പരിശോധിക്കുന്നതിനും ആവശ്യമെങ്കില് തിരുത്തലുകള് വരുത്തുന്നതിനും TRACES ല് ലോഗിന് ചെയ്യണം. കൂടാതെ ഓരോ സാമ്പത്തിക വര്ഷത്തിലും ഓരോരുത്തരുടെ ശമ്പളത്തില് നിന്നും എത്ര രൂപ നികുതിയായി പിടിച്ചിട്ടുണ്ട് എന്ന് കാണിച്ചുകൊണ്ട് മെയ് 15 മുതല് 30 നകം കീഴ്ജീവനക്കാര്ക്ക് ഫേം-16 ഇഷ്യൂ ചെയ്യേണ്ടതുണ്ട്. പുതുക്കിയ രീതിയനുസരിച്ച് ഈ ഫോം-16 ന്റെ പാര്ട്ട് എ TRACES ല് നിന്ന് തന്നെ ഡൗണ്ലോഡ് ചെയ്ത് ഒപ്പിട്ടു നല്കണം. അതിനും TRACES ല് രജിസ്റ്റര് ചെയ്യുന്നത് നിര്ബന്ധമാണ്.

അത്ര നിര്ബന്ധമില്ലെങ്കിലും നികുതി അടക്കുന്ന ഏതൊരാള്ക്കും Tax Payer ആയി TRACES ല് രജിസ്റ്റര് ചെയ്യാം. തന്റെ ശമ്പളത്തില് നിന്നും പിടിച്ചെടുത്ത നികുതി ആദായ നികുതി വകുപ്പിന്റെ കണക്കില് ഉള്ക്കൊള്ളുന്നുണ്ടോ അഥവാ തന്റെ ശമ്പളത്തില് നിന്നും നികുതി പിടിച്ചെടുത്ത മേലധികാരി അതിന് കൃത്യമായി ETDS ഫയല് ചെയ്യുന്നുണ്ടോ എന്ന് പരിശോധിക്കാനും ഇതില് രജിസ്റ്റര് ചെയ്യുന്നത് നല്ലതാണ്. എന്നാല് നിങ്ങള് നേരത്തെ ഇ-ഫയലിംഗിന് വേണ്ടി www.incometaxindiaefiling.gov.in എന്ന വെബ്സൈറ്റില് രജിസ്റ്റര് ചെയ്തിട്ടുണ്ടെങ്കില് പ്രസ്തുത വെബ്സൈറ്റില് ലോഗിന് ചെയ്താലും ഇത്തരം സേവനങ്ങള് നിങ്ങള്ക്ക് ലഭിക്കും. അത് കൊണ്ടാണ് Tax Payer എന്ന നിലയ്ക്ക് TRACES ല് രജിസ്റ്റര് ചെയ്യുന്നത് നിര്ബന്ധമല്ല എന്ന് പറയുന്നത്.

TRACES ല് രജിസ്റ്റര് ചെയ്യുന്നതെങ്ങിനെ...?

TRACES ല് രജിസ്റ്റര് ചെയ്യുന്നതെങ്ങിനെ...?

Deductor ആയി രജിസ്റ്റര് ചെയ്യുന്നതിന്

ആദ്യമായി www.tdscpc.gov.in എന്ന വെബ്സൈറ്റില് പ്രവേശിച്ച് ഇടതു വശത്തു കാണുന്ന ലോഗിന് എന്ന സെക്ഷനിലെ Register as New User എന്ന മെനുവില് Deductor എന്ന സബ് മെനുവില് ക്ലിക്ക് ചെയ്യുക.

തുടര്ന്ന് വരുന്ന വിന്ഡോയില് TAN of Deductor എന്ന ബോക്സില് സ്ഥാപനത്തിന്റെ TAN തെറ്റാതെ എന്റര് ചെയ്യുക. TAN നമ്പരിന്റെ ആദ്യത്തെ നാലെണ്ണം അക്ഷരങ്ങളും പിന്നത്തെ അഞ്ചെണ്ണം അക്കങ്ങളും പിന്നെ ഒരെ അക്ഷരവും ആയിരിക്കും. TAN കൃത്യമാണോ എന്നറിയുന്നതിനും അല്ലെങ്കില് TAN കണ്ടെത്തുന്നതിനുംഇവിടെ ക്ലിക്ക് ചെയ്യുക

വെരിഫിക്കേഷന് കോഡ് എന്ന ബോക്സില് സ്ക്രീനില് തെളിഞ്ഞിട്ടുള്ള ഇമേജിലെ അക്കങ്ങളും അക്ഷരങ്ങളും തെറ്റുകൂടാതെ എന്റര് ചെയ്ത് Proceed ബട്ടണില് ക്ലിക്ക് ചെയ്യുക.

തുടര്ന്ന് പ്രത്യക്ഷപ്പെടുന്ന വിന്ഡോയില് മുകള് ഭാഗത്തായി നമ്മള് അവസാനം TDS ഫയല് ചെയ്ത ക്വാര്ട്ടറും സാമ്പത്തിക വര്ഷവും കാണാം. ഈ ടി.ഡി.എസ് ഫയല് ചെയ്ത രസിപ്റ്റില് കാണുന്ന 15 അക്കമുള്ള ടോക്കണ് നമ്പര് Token Numeber/Provisional Receipt Number എന്നതിന് നേരെ എന്റര് ചെയ്യുക.

ആദായ നികുതി ശമ്പളത്തില് കുറച്ച് ട്രഷറിയില് ഡിപ്പോസിറ്റ് ചെയ്തതാണെങ്കില് Please Select if payment was made by book adjustment എന്നതിന്റെ തുടക്കത്തില് കാണുന്ന ബോക്സില് ടിക്ക് രേഖപ്പെടുത്തുക. ഗവ ഡിഡക്ടേര്സിന് എല്ലാം Book Adjustment ആയിരിക്കും. ഈ ടിക് രേഖപ്പെടുത്തന്നതോട് കൂടി താഴെ കാണുന്ന BSR Code, Chalan Serial No എന്നീ കോളങ്ങള് ഡിസാബിള് ആയതായി കാണാം. കാരണം Govt Deductors ബാക്കിയുള്ള രണ്ട് കോളങ്ങള് പൂരിപ്പിച്ചാല് മതി.

Date on which Tax Deposited എന്നതിന് നേരെ മുകളില് സൂചിപ്പിച്ച ക്വാര്ട്ടറിലെ ഏതെങ്കിലും ഒരു മാസം തെരഞ്ഞെടുത്ത് അതിന്റെ അവസാനത്തെ ദിവസം നല്കി.യാല് മതി. ചുരുങ്ങിയത് മൂന്ന് പേരുടെ ടാക്സെങ്കിലും പിടിച്ച മാസം തെരഞ്ഞെടുക്കുന്നതാണ് നല്ലത്. ഉദാഹരണമായി 2013 നവംബര് മാസത്തെ ശമ്പളം Encash ചെയ്യുന്നത് 2013 ഡിസംബര് മാസത്തിലാണ്. ഇതിന്റെ Date of Deposit എന്നത് ഡിസംബറിന്റെ അവസാനത്തെ ദിവസമായിരിക്കും. അതായത് 31-Dec-2013 എന്ന് നല്കിയാല് മതി. Date നല്കുമ്പോള് DD-MMM-YYYY എന്ന ഫോര്മാറ്റില് തന്നെ നല്കണം. തെറ്റ് ഒഴിവാക്കുന്നതിനായി ആ ബോക്സിന് നേരെ കാണുന്ന കലണ്ടര് ബട്ടണില് ക്ലിക്ക് ചെയ്ത് ഡേറ്റ് സെലക്ട് ചെയ്താല് മതി.

Chalan Amount ന് നേരെ നമ്മള് തെരഞ്ഞെടുത്തിട്ടുള്ള മാസത്തില് ആകെ പിടിച്ചെടുത്ത ടാക്സിന്റെ തുക ചേര്ക്കുക. തുക ചേര്ക്കുമ്പോള് ദശാംശ സ്ഥാനത്ത് രണ്ട് പൂജ്യങ്ങള് ചേര്ക്കണം. ഉദാഹരണമായി 1540 എന്നത് 1540.00 എന്നാണ് ചേര്ക്കേണ്ടത്.

അതിന് താഴെ Please Enter three Unique PAN-Amount Combinations എന്നതിന് താഴെ മൂന്ന് നിരകളില് പ്രസ്തുത ക്വാര്ട്ടറില് നികുതി പിടിക്കപ്പെട്ടിട്ടുള്ള മൂന്ന് പേരുടെ PAN നമ്പരും ഇവര് അടച്ച ഈ ക്വാര്ട്ടറിലെ ഏതെങ്കിലും ഒരു മാസത്തെ ടാക്സ് തുകയും ചേര്ക്കുക (ഇവര് ഈ ക്വാര്ട്ടറില് മൊത്തം അടച്ച തുകയല്ല ചേര്ക്കേണ്ടത്). ഇവിടെയും തുകയുടെ ദശാംശ സ്ഥാനത്ത് പൂജ്യങ്ങള് ചേര്ത്തിരിക്കണം. മൂന്ന് പേരുടെ നികുതി പിടിച്ചിട്ടില്ലെങ്കില് നികുതി പിടിച്ച അത്രയും പേരുടെ പാനും തുകയും ചേര്ക്കുക. ആരുടെയും നികുതി പിടിച്ചിട്ടില്ലെങ്കില് അതിന് മുകളില് കാണുന്ന Please select if there are no valid PAN deductee rows എന്നതിന് മുമ്പില് ടിക് രേഖപ്പെടുത്തുക.

തുടര്ന്ന് Proceed ബട്ടണ് അമര്ത്തുക.

ഈ ഘട്ടത്തില് നല്കിയ വിവരങ്ങളെല്ലാം കൃത്യാമാണെങ്കില് മാത്രം അടുത്ത വിന്ഡോ പ്രത്യക്ഷപ്പെടും. ഇതിന് മൂന്ന് ഭാഗങ്ങളുണ്ട്

ഒന്നാമത്തെ ഭാഗം Organisation Details ആണ്. ഇതില് TAN of the Deductor, Name of the Deductor എന്നിവ സ്വമേധയാ തെളിഞ്ഞുവരും. Category of the Deductor കോമ്പോ ബോക്സില് നിന്നും സെലക്ട് ചെയ്യുക. Govt. Deductors ന് PAN of Deductor നിര്ബന്ധമില്ല. PAN of Authorised Person എന്നതിന് നേരെ സ്ഥാപനത്തിന്റെ ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ PAN നല്കുക. DOB of Authorised Person എന്നിടത്ത് ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ ജനനത്തീയതി മാതൃകയില് കാണിച്ചിരിക്കുന്ന ഫോര്മാറ്റില് തന്നെ എന്റര് ചെയ്യുക. തുടര്ന്ന് Name of Authorised Person, Father's Name എന്നിവ PAN ഡാറ്റാബേസില് നിന്നം സ്വമേധയാ പ്രത്യക്ഷപ്പെടും. കൃത്യമാണോ എന്ന് പരിശോധിക്കുക.

ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ നികുതിയും ഇതേ ഓഫീസില് നിന്ന് പിടിച്ചെടുക്കുന്നുവെങ്കില് Are you an employee of deductor എന്നതിന് നേരെ Yes സെലക്ട് ചെയ്യുക. ഉദാഹരണമായി ഒരു എയിഡഡ് ഹയര്സെക്കണ്ടറി സ്കൂളിലെ പ്രിന്സിപ്പളാണെങ്കില് ഇതിന് നേരെ Yes എന്ന് സെലക്ട് ചെയ്യുക. നേരെ മറിച്ച് ഒരു ഗവണ്മെന്റ് ഹയര്സെക്കണ്ടറി സ്കൂളിലെ പ്രിന്സിപ്പള് ഇതിന് No സെലക്ട് ചെയ്താല് മതി. കാരണം അദ്ദേഹത്തിന്റെ നികുതി പിടിച്ചെടുക്കുന്നതും ടി.ഡി.എസ് ഫയല് ചെയ്യുന്നതും ട്രഷറി ഓഫീസറാണ്.

രണ്ടാമത്തെ ഭാഗത്ത് വരുന്നത് സ്ഥാപനത്തിന്റ അഡ്രസ് വിവരങ്ങളാണ്. ഇതിന്റെ മുകള് ഭാഗത്തുള്ള Same as in TAN Master എന്നതില് ടിക് രേഖപ്പെടുത്തിയാല് TAN ഡാറ്റാ ബേസിലെ അഡ്രസ് സ്വമേധയാ പ്രത്യക്ഷപ്പെടും. ഇതിന് പകരം Same as in Last Statement എന്നത് സെലക്ട് ചെയ്താല് അവസാനം നല്കിയ TDS സ്റ്റേറ്റ്മെന്റ് പ്രകാരമുള്ള അഡ്രസ് തെളിയും. ഇതല്ലെങ്കില് നമുക്ക് ചേര്ത്ത് കൊടുക്കുകയുമാവാം..ഇതില് ചുകന്ന നക്ഷത്രങ്ങള് കാണിച്ചിട്ടുള്ള ഫീല്ഡുകള് നിര്ബന്ധമായും പൂരിപ്പിക്കണം.

അടുത്ത ഭാഗം കമ്മ്യൂണിക്കേഷന് ഡീറ്റയില് നല്കാനുള്ളതാണ്. ഇതിലും നേരത്തെ പറഞ്ഞ പോലെ TAN Master ല് നിന്നും Last Statement ല് നിന്നും വിവരങ്ങള് സ്വീകരിക്കാം. ഇതില് നല്കുന്ന മൊബൈല് നമ്പരും ഇ-മെയില് വിലാസവും വളരെ കൃത്യമായിരിക്കണം. അതല്ലെങ്കില് രജിസ്ട്രേഷന് പ്രക്രിയ പൂര്ത്തീകരിക്കാനാകില്ല.

ഇനി നിങ്ങള് അക്കൗണ്ട് ആക്ടിവേറ്റ് ചെയ്യേണ്ടതുണ്ട്. ആക്ടിവേഷന് പൂര്ത്തീകരിക്കുന്നതിന് TRACES ല് നിന്നും നിങ്ങള്ക്ക് രണ്ട് ആക്ടിവേഷന് കോഡുകള് അയച്ചു തരും. ഒന്ന് നിങ്ങള് രജിസ്റ്റര് ചെയ്ത ഇ-മെയിലിലേക്കും മറ്റൊന്ന് നിങ്ങള് രജിസ്റ്റര് ചെയ്ത മൊബൈലിലേക്കും.

ആദ്യം നിങ്ങള് രജിസ്റ്റല് ചെയ്ത ഇ-മെയില് അക്കൗണ്ട് ഓപ്പണ് ചെയ്യുക. അതില് TDS Intimation എന്ന സബ്ജക്ടോടു കൂടി TRACES ല് നിന്നും താഴെ കാണിച്ച തരത്തില് ഒരു ഇ-മെയില് വന്നിരിക്കും. ഇതില് Activation Code 1 എന്നതിന് നേരെ കാണുന്ന കോഡ് നോട്ട് ചെയ്ത് വെക്കുക. അതല്ലെങ്കില് കര്സറുപയോഗിച്ച് കോപ്പി ചെയ്യുക. എന്നിട്ട് അതിന് മുകളില് കാണുന്ന Activation Link to activate account എന്നതിന് നേരെ കാണുന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.

അതോടു കൂടി നിങ്ങള് TRACES ന്റെ താഴെ കാണുന്ന Account Activation വിന്ഡോയിലെത്തും. ഇതില് ആദ്യത്തെ ബോക്സില് നിങ്ങള് നേരത്തെ ഉണ്ടാക്കിയ യൂസര് ഐ.ഡി നല്കുക. രണ്ടാമത്തെ കോളത്തില് നിങ്ങളുടെ ഇ-മെയിലില് വന്ന ആക്ടിവേഷന് കോഡ് 1 എന്റര് ചെയ്യുക(അല്ലെങ്കില് പേസ്റ്റ് ചെയ്യുക). മൂന്നാമത്തെ ബോക്സില് നിങ്ങളുടെ മൊബൈലില് SMS ആയി ലഭിച്ച ആക്ടിവേഷന് കോഡ് 2 എന്റര് ചെയ്യുക. അതിന് ശേഷം Submit ബട്ടണ് അമര്ത്തുക.

Tax Payer ആയി രജിസ്റ്റര് ചെയ്യുന്നതിന്

www.tdscpc.gov.in എന്ന വെബ്സൈറ്റില് പ്രവേശിച്ച് ഇടതു വശത്തു കാണുന്ന ലോഗിന് എന്ന സെക്ഷനിലെ Register as New User എന്ന മെനുവില് Tax payer എന്ന സബ് മെനുവില് ക്ലിക്ക് ചെയ്യുക.

തുടര്ന്ന് താഴെ കാണുന്ന വിന്ഡോ ലഭിക്കും.

അതിന് താഴെയുള്ള Option 1, Option 2 എന്നിവയില് ഏതെങ്കിലും ഒന്നില് മാത്രം ഡാറ്റ എന്റര് ചെയ്താല് മതി. ശമ്പളത്തില് നിന്നും നികുതി പിടിച്ചിട്ടുള്ളതാണെങ്കില് Option 1 ഉപയോഗിച്ചാല് മതി. നികുതി നേരിട്ട് ബാങ്കില് അടച്ചതാണെങ്കില് Option 2 ഉപയോഗിക്കാം.

Option 1 ല് TAN of Deductor എന്നതില് സ്ഥാപനത്തിന്റെ TAN നമ്പര് നല്കുക. ഗസറ്റഡ് ഉദ്യോഗസ്ഥരാണെങ്കില് അവരുടെ ട്രഷറിയുടെ TAN നമ്പര് നല്കുക.

Type of Deduction എന്നതില് TDS Salary എന്ന് സെലക്ട് ചെയ്യുക.

Month-Year എന്നതിന് നേരെ തൊട്ട് മുമ്പ് അവസാനിച്ച ക്വാര്ട്ടറില് നിങ്ങള് നികുതി അടച്ച ഏതെങ്കിലും ഒരു മാസവും വര്ഷവും സെലക്ട് ചെയ്യുക. നിലവിലുള്ള ക്വാര്ട്ടര് പരിഗണിക്കാത്തതിന് കാരണം ഈ ക്വാര്ട്ടറിലെ ടി.ഡി.എസ് ഫയല് ചെയ്തിട്ടുണ്ടാകില്ല. ടി.ഡി.എസ് ഫയല് ചെയ്താല് മാത്രമേ അത് ഡാറ്റാബേസില് ലഭ്യമാകൂ.

TDS/TCS Amount എന്നതിന് നേരെ മുകളില് സെലക്ട് ചെയ്ത മാസത്തില് അടച്ച നികുതി ചേര്ക്കുക. തുക ചേര്ക്കുമ്പോള് ദശാംശ സ്ഥാനങ്ങളില് രണ്ട് പൂജ്യം ചേര്ക്കണം. ഉദാ. 500 എന്നത് 500.00 എന്നാണ് ചേര്ക്കേണ്ടത്

Option 2 ആണ് ഉപയോഗിക്കുന്നതെങ്കില് അസസ്മെന്റ് ഇയര് സെലക്ട് ചെയ്ത നികുതി അടച്ച ചലാനിന്റെ സീരിയല് നമ്പരും തുകയും ചേര്ക്കുക.

അതിന് ശേഷം ചിത്രത്തില് തെളിഞ്ഞ വെരിഫിക്കേഷന് കോഡ് ചേര്ത്ത് Proceed ബട്ടണ് അമര്ത്തുക.

തുടര്ന്ന് വരുന്ന വിന്ഡോയില് അഡ്രസും ഫോണ് നമ്പരും ഇ-മെയില് വിലാസവും നല്കുക. മൊബൈല് നമ്പര്, ഇ-മെയില് അഡ്രസ് എന്നി തെറ്റരുത്. ഇത് അക്കൗണ്ട് ആക്ടിവേറ്റ് ചെയ്യുന്നതിന് നിര്ബന്ധമാണ്. ഈ വിന്ഡോയില് ചുകന്ന നക്ഷത്രങ്ങള് കാണിച്ച ഫീല്ഡുകള് നിര്ബന്ധമായും പൂരിപ്പിക്കണം. എല്ലാം എന്റര് ചെയ്ത് Next ബട്ടണ് അമര്ത്തുക.

നിങ്ങള് ഇ-മെയില് തുറന്നാല് TDS Intimation എന്ന സബ്ജക്ടോടു കൂടി TRACES ല് നിന്നും താഴെ കാണിച്ച തരത്തില് ഒരു ഇ-മെയില് വന്നിരിക്കും. ഇതില് Activation Code 1 എന്നതിന് നേരെ കാണുന്ന കോഡ് നോട്ട് ചെയ്ത് വെക്കുക. അതല്ലെങ്കില് കര്സറുപയോഗിച്ച് കോപ്പി ചെയ്യുക. എന്നിട്ട് അതിന് മുകളില് കാണുന്ന Activation Link to activate account എന്നതിന് നേരെ കാണുന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.

നിങ്ങള് ഇ-മെയില് തുറന്നാല് TDS Intimation എന്ന സബ്ജക്ടോടു കൂടി TRACES ല് നിന്നും താഴെ കാണിച്ച തരത്തില് ഒരു ഇ-മെയില് വന്നിരിക്കും. ഇതില് Activation Code 1 എന്നതിന് നേരെ കാണുന്ന കോഡ് നോട്ട് ചെയ്ത് വെക്കുക. അതല്ലെങ്കില് കര്സറുപയോഗിച്ച് കോപ്പി ചെയ്യുക. എന്നിട്ട് അതിന് മുകളില് കാണുന്ന Activation Link to activate account എന്നതിന് നേരെ കാണുന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.

തുടര്ന്ന് വരുന്ന വിന്ഡോയില് User ID (Tax Payer യൂസര് ഐ.ഡി എല്ലായ്പ്പോഴും അവരവരുടെ PAN നമ്പര് ആയിരിക്കും), ഇ-മെയിലില് വന്ന Activation Code 1, മൊബൈലില് വന്ന Activation Code 2 എന്നിവ എന്റര് ചെയ്ത് Submit ബട്ടണ് അമര്ത്തുന്നതോട് കൂടി Activation Successful എന്ന മെസേജ് ലഭിക്കും.

ഒരു ഉദ്യോഗസ്ഥന്റെ ശമ്പളത്തില് നിന്നും ഈ സാമ്പത്തിക വര്ഷത്തില് ഇത്ര രൂപ നികുതിയായി ശമ്പളത്തില് നിന്നും പിടിച്ചെടുത്ത് ആദായനികുതി വകുപ്പില് അടച്ചിട്ടുണ്ട് എന്ന് കാണിച്ച് ഡിസ്ബേര്സിംഗ് ആഫീസര് പ്രസ്തുത ഉദ്യോഗസ്ഥന് നല്കുന്ന സര്ട്ടിഫിക്കറ്റാണ് Form16. ഇത് ഡിസ്ബേര്സിംഗ് ആഫീസര് ഓരോ വര്ഷവും മെയ് 31 നകം ഉദ്യോഗസ്ഥര്ക്ക് നല്കണം.

പുതിയ രീതിയനുസരിച്ച് Form16 ന് Part-A, Part-B എന്നിങ്ങനെ രണ്ട് ഭാഗങ്ങളുണ്ട്. ഇതില് Part-A TRACES പോര്ട്ടലില് നിന്ന്ഡൗണ്ലോഡ് ചെയ്യുക തന്നെ വേണം. അല്ലാത്ത Form16 ന്റെ Part-A ഉദ്യോഗസ്ഥര് സ്വീകരിക്കേണ്ടതില്ല.

Form16 ഡൗണ്ലോഡ് ചെയ്യുന്നതിന് ഡിസ്ബേര്സിംഗ് ഓഫീസര് Deductor ആയി TRACES പോര്ട്ടലില് രജിസ്റ്റര് ചെയ്തിരിക്കണം. Tax Payer ആയി രജിസ്റ്റര് ചെയ്തവര്ക്ക് അവരവരുടെ Form 16 ഡൗണ്ലോഡ് ചെയ്യാമെന്ന് ആരും ധരിക്കരുത്. ഒരു Deductor ക്ക് തന്റെ ഓഫീസിലെ ഉദ്യോഗസ്ഥരുടെ Form16 ഡൗണ്ലോഡ് ചെയ്യുന്ന രീതി താഴെ നല്കുന്നു.

1) www.tdscpc.gov.in എന്ന വെബ്സൈറ്റില് പ്രവേശിച്ച് വലതു വശത്ത് കാണുന്ന ലോഗിന് എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്ത് User ID, Password, TAN Number, പിന്നെ അതത് സമയങ്ങളില് സ്ക്രീനില് തെളിഞ്ഞുവരുന്ന ചിത്രത്തിലെ Verification Code എന്നിവ എന്റര് ചെയ്ത് Login എന്ന ബട്ടണില് അമര്ത്തുക.

2) ലോഗിന് ചെയ്ത് കഴിഞ്ഞാല് പ്രധാന വിന്ഡോ ദൃശ്യമാകും. Form16 ഡൗണ്ലോഡ് ചെയ്യുന്നതിന് ഒന്നുകില് ഇടതുവശത്ത് കാണുന്ന Quick Links എന്ന സെക്ഷനില് Download Form 16 എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക. അല്ലെങ്കില് മുകളില് Downloads എന്ന മെനുവില് Form16 എന്ന സബ്മെനുവില് ക്ലിക്ക് ചെയ്യുക.

3) തുടര്ന്ന വരുന്ന വിന്ഡോയില് ആവശ്യമുള്ളവരുടെ പാന് നമ്പര് നല്കി അവരുടെ മാത്രം Form16 ഡൗണ്ലോഡ് ചെയ്യുന്നതിനും അത് കൂടാതെ ഒരു സ്ഥാപനത്തിലെ എല്ലാവരുടെ Form16 ഒരുമിച്ച് ഡൗണ്ലോഡ് ചെയ്യുന്നതിനുമുള്ള ഓപ്ഷന് ഉണ്ടായിരിക്കും. ചിലരുടെ Form16 മാത്രം ഡൗണ്ലോഡ് ചെയ്യാനാണെങ്കില് ആദ്യം കാണുന്ന Search Pan എന്ന ഓപ്ഷന് ഉപയോഗിക്കാം. ഇതില് ഫിനാന്ഷ്യല് ഇയര് സെലക്ട് ചെയ്ത് PAN എന്ന ബോക്സില് ഓരോരുത്തരുടെ PAN Number ചേര്ത്ത് Add ബട്ടണ് അമര്ത്തുക. Add ചെയ്യപ്പെടുന്നവരുടെ PAN Numbers താഴെ ലിസ്റ്റ് ചെയ്യപ്പെടുന്നതായി കാണാം. അതില് ഏതെങ്കിലും PAN ഒഴിവാക്കണമെങ്കില് ലിസ്റ്റിലെ PAN Number ല് ക്ലിക്ക് ചെയ്ത് Remove ബട്ടണ് അമര്ത്തിയാല് മതി. ആവശ്യമായവരുടെ PAN നമ്പരുകള് Add ചെയ്ത് കഴിഞ്ഞാല് Go ബട്ടണ് അമര്ത്തുക.

ഒരു സ്ഥാപനത്തിലെ എല്ലാവരുടെയും Form16 ഒരുമിച്ച് ഡൗണ്ലോഡ് ചെയ്യാനാണെങ്കില് Bulk PAN Download എന്നതിന് താഴെ ഫിനാന്ഷ്യല് ഇയര് സെലക്ട് ചെയ്ത് Go ബട്ടണ് അമര്ത്തുക.

4) തുടര്ന്ന വരുന്ന വിന്ഡോയില് ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ വിവരങ്ങള് കാണാം. ഇത് കൃത്യമാണെന്ന് ഉറപ്പു വരുത്തുക. കാരണം ഇത് Form16 ല് പ്രിന്റ് ചെയ്ത് വരാനുള്ളതാണ്. കൃത്യമാണെങ്കില് Submit ബട്ടണ് അമര്ത്തുക. അല്ലെങ്കില് Cancel ബട്ടണ് അമര്ത്തി Profile എന്ന മെനുവില് ക്ലിക്ക് ചെയ്ത് വിവരങ്ങള് കൃത്യമാക്കിയതിന് ശേഷം വീണ്ടും ശ്രമിക്കുക

5) തുടര്ന്ന് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും അതില് ആദ്യം കാണുന്ന Authentication Code എന്നതിന് നേരെ തത്കാലം ഒന്നും എന്റര് ചെയ്യേണ്ടതില്ല. അതിന് താഴെ ഒരു ക്വാര്ട്ടറിന്റെ വിവരങ്ങള് പ്രത്യക്ഷപ്പെടും. Tocken Number/Provisional Receipt No(PRN) എന്നതിന് നേരെ പ്രസ്തുത ക്വാര്ട്ടറില് TDS ഫയല് ചെയ്ത രസിപ്റ്റില് കാണുന്ന 15 അക്ക ടോക്കണ് നമ്പര് ചേര്ക്കുക.

5) തുടര്ന്ന് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും അതില് ആദ്യം കാണുന്ന Authentication Code എന്നതിന് നേരെ തത്കാലം ഒന്നും എന്റര് ചെയ്യേണ്ടതില്ല. അതിന് താഴെ ഒരു ക്വാര്ട്ടറിന്റെ വിവരങ്ങള് പ്രത്യക്ഷപ്പെടും. Tocken Number/Provisional Receipt No(PRN) എന്നതിന് നേരെ പ്രസ്തുത ക്വാര്ട്ടറില് TDS ഫയല് ചെയ്ത രസിപ്റ്റില് കാണുന്ന 15 അക്ക ടോക്കണ് നമ്പര് ചേര്ക്കുക.

ട്രഷറിയില് ശമ്പളത്തില് നിന്നും നികുതി പിടിച്ചതാണെങ്കില് അതിന് താഴെ കാണുന്ന Please select if the payment was done by book adjustment എന്നതിന് തുടക്കത്തിലെ ബോക്സില് ടിക് രേഖപ്പെടുത്തുക.

അതിന് താഴെ ആ Quarter ലെ ഏതെങ്കിലും ഒരു മാസo തെരഞ്ഞെടുത്ത് Date on which tax deposited എന്നതിന് നേരെ ആ മാസത്തെ അവസാനത്തെ ദിവസവും Chalan Amount എന്നതിന് നേരെ ആ മാസം കുറച്ച ടാക്സും രേഖപ്പെടുത്തുക. തുക രേഖപ്പെടുത്തുമ്പോള് ദശാംശ സ്ഥാനങ്ങളില് രണ്ട് പൂജ്യം ചേര്ക്കണം. ഉദാ: 5000 എന്നത് 5000.00 എന്നാണ് ചേര്ക്കേണ്ടത്.

അതിന് താഴെ മുകളില് തെരഞ്ഞെടുത്ത മാസത്തില് നികുതി പിടിച്ച ഏതെങ്കിലും മൂന്ന് പേരുടെ പാന് നമ്പരും അവരില് നിന്നും ഈ മാസം പിടിച്ച നികുതിയും എന്റര് ചെയ്യുക. നികുതി എന്റര് ചെയ്യുമ്പോള് മുകളില് പറഞ്ഞ രീതിയില് പൂജ്യം ചേര്ക്കണം. മൂന്ന് പേര് ഇല്ലെങ്കില് ഉള്ള അത്രയും പേരുടെ പാന് ചേര്ത്താല് മതി.

അതിന് ശേഷം Proceed ബട്ടണ് അമര്ത്തുക

6) നമ്മള് നല്കിയ വിവരങ്ങള് കൃത്യമാണെങ്കില് താഴെ കാണുന്ന തരത്തില് Authentication Code കാണിച്ചുകൊണ്ടുള്ള വിന്ഡോ പ്രത്യക്ഷപ്പെടും. ഇത് കുറിച്ച് വെക്കുന്നത് നല്ലതാണ്. കാരണം ഈ ദിവസം ഇനി ഈ ക്വാര്ട്ടറിലെ എന്താവശ്യത്തിനും ഈ കോഡ് നല്കി മറ്റ് വിവരങ്ങളുട സഹായമില്ലാതെ മുന്നോട്ട് പോകാവുന്നതാണ്.

ഇപ്പോള് ഈ വിന്ഡോയുടെ താഴ് ഭാഗത്ത് കാണുന്ന Proceed with Transaction എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്താല് മതി.

7) തുടര്ന്ന് Download Request Submitted Successfully എന്ന കണ്ഫര്മേഷന് മെസേജ് പ്രത്യക്ഷപ്പെടും. ഇതില് ഒരു Download Request Number സൂചിപ്പിച്ചിരിക്കും. ഇത് രേഖപ്പെടുത്തി വെക്കുക. പിന്നീട് ആവശ്യം വരും. അല്പ സമയത്തിന് ശേഷം മാത്രമേ Form 16 ഡൗണ്ലോഡിന് സജ്ജമാകൂ.

8) Form 16 ഡൗണ്ലോഡ് ചെയ്യുന്നതിന് Downloads എന്ന മെനുവില് Requested Downloads എന്ന സബ്മെനുവില് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് പ്രത്യക്ഷപ്പെെടുന്ന വിന്ഡോയില് Search Option 1 ന് താഴെ കാണുന്ന Request Number എന്നതിന് നേരെ നമ്മള് നേരത്തെ രേഖപ്പെടുത്തി വെച്ച റിക്വസ്റ്റ് നമ്പര് എന്റര് ചെയ്ത് Go ബട്ടണ് അമര്ത്തുക. അപ്പോള് നമ്മള് ഈ Download Request വിവരങ്ങള് താഴെ തെളിയും ഇതില് Status എന്നതിന് താഴെ Available എന്നാണ് കാണുന്നതെങ്കില് Form 16 ഡൗണ്ലോഡ് ചെയ്യാന് സജ്ജമായി എന്നര്ത്ഥം.

Request No ഓര്ക്കുന്നില്ലെങ്കില് Search Option 2 വിന് താഴെ From Date ഉം To Date ഉം നല്കിയാല് ആ പീരിയഡിലെ എല്ലാ ഡൗണ്ലോഡ് റിക്വസ്റ്റുകളും താഴെ ലിസ്റ്റ് ചെയ്യും. അതുമല്ലെങ്കില് താഴെ കാണുന്ന View All എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്താല് മുഴുവന് റിക്വസ്റ്റുകളും പ്രത്യക്ഷപ്പെടും.

Form 16 ഡൗണ്ലോഡിങ്ങിന് സജ്ജമായെങ്കില് പ്രസ്തുത നിര സെലക്ട് ചെയ്ത് താഴെ കാണുന്ന HTTP Download എന്ന ബട്ടണ് അമര്ത്തുക. തുടര്ന്ന് ഒരു സിപ്പ് ഫയല് സിസ്റ്റത്തിലേക്ക് ഡൗണ്ലോഡ് ചെയ്യപ്പെടും.

9) ഇങ്ങനെ ഡൗണ്ലോഡ് ചെയ്ത സിപ്പ് ഫയല് അണ്സിപ്പ് ചെയ്ത് PDF ഫോര്മാറ്റിലുള്ള Form 16 ജനറേറ്റ് ചെയ്യുന്നതിന് TRACES Pdf Generation Utility TRACES പോര്ട്ടലില് നിന്നും ഡൗണ്ലോഡ് ചെയ്യേണ്ടതുണ്ട്. ഇതിനായി Downloads എന്ന മെനുവില് Requested Downloads എന്ന മെനുവില് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും. അതില് കാണുന്ന Click here to download the utility എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.

10) തുടര്ന്ന് വരുന്ന വിന്ഡോയില് ചിത്രത്തില് തെളിയുന്ന വെരിഫിക്കേഷന് കോഡ് എന്റര് ചെയ്ത് Submit ബട്ടണ് അമര്ത്തുക.

11) തുടര്ന്ന് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും. അതില് TRACES-PDF-CONVERTER V 1.3 L എന്നതില് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് ഈ യൂട്ടിലിറ്റി ഒരു സിപ്പ് ഫയലായി സിസ്റ്റത്തിലേക്ക് Download ചെയ്യപ്പെടും.

12) ഡൗണ്ലോഡ് ചെയ്ത സിപ്പ് സിസ്റ്റത്തിലെ സൗകര്യപ്രദമായ ഏതെങ്കിലും ഫോള്ഡറിലേക്ക് അണ്സിപ്പ് ചെയ്യുക. അണ്സിപ്പ് ചെയ്ത ഫോള്ഡര് ഓപ്പണ് ചെയ്ത് അതില് കാണുന്ന Run എന്ന ഫയലില് ഡബിള് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് ഒരു Dos Command Window പ്രത്യക്ഷപ്പെട്ട് സ്വമേധയാ ക്ലോസ് ചെയ്യപ്പെടും. ഈ യൂട്ടിലിറ്റി പ്രവര്ത്തിക്കണമെങ്കില് സിസ്റ്റത്തില് ജാവ ഇന്സ്റ്റാള് ചെയ്തിരിക്കണം. ഇല്ലെങ്കില് ആദ്യം ജാവ ഇന്സ്റ്റാള് ചെയ്യുക. ജാവ ഇന്സ്റ്റാള് ചെയ്യുന്നതിന് ഇവിടെ ക്ലിക്ക് ചെയ്യുക. ഈ വിന്ഡോ ക്ലോസായിക്കഴിഞ്ഞാല് ഇതേ ഫോള്ഡറിലെ TRACES-PDF-CONVERTERV1.3L എന്ന ഫയലില് ഡബിള് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും.

ഇതില് Select Form 16 എന്നതിന് നേരെയുള്ള Browse ബട്ടണില് ക്ലിക്ക് ചെയ്ത് നമ്മള് നേരത്തെ ഡൗണ്ലോഡ് ചെയ്ത് വെച്ച Form 16 ന്റ് സിപ്പ് ഫയല് സെലക്ട് ചെയ്യുക. Password for input file എന്നതിന് നേരെ സ്ഥാപനത്തിന്റെ TAN Number ചേര്ക്കുക. Save to folder എന്നതിന് നേരെയുള്ള Browse ബട്ടണ് ക്ലിക്ക് ചെയ്ത് ജനറേറ്റ് ചെയ്യുന്ന PDF ഫയലുകള് എവിടെ സേവ് ചെയ്യണം എന്ന് കാണിച്ചുകൊടുക്കുക. അതിന് ശേഷം Proceed ബട്ടണ് അമര്ത്തുക.

13) അപ്പോള് Do you want to continue without Digital Signature? എന്ന മെസേജ് ബോക്സ് പ്രത്യക്ഷപ്പെടും. അതില് Yes എന്ന ബട്ടണ് ക്ലിക്ക് ചെയ്യുക. അടുത്ത് പ്രത്യക്ഷപ്പെടുന്ന Starts pdf generation എന്ന ബോക്സില് OK ബട്ടണ് അമര്ത്തുക. അപ്പോള് PDF Generated Successfully എന്ന മെസേജ് പ്രത്യക്ഷപ്പെടും. ഇനി നമ്മള് നേരത്തെ സെലക്ട് ചെയ്ത ഫോള്ഡറില് പോയി Form 16 പ്രിന്റെടുക്കാം..

തുടര്ന്ന് വരുന്ന വിന്ഡോയില് TAN of Deductor എന്ന ബോക്സില് സ്ഥാപനത്തിന്റെ TAN തെറ്റാതെ എന്റര് ചെയ്യുക. TAN നമ്പരിന്റെ ആദ്യത്തെ നാലെണ്ണം അക്ഷരങ്ങളും പിന്നത്തെ അഞ്ചെണ്ണം അക്കങ്ങളും പിന്നെ ഒരെ അക്ഷരവും ആയിരിക്കും. TAN കൃത്യമാണോ എന്നറിയുന്നതിനും അല്ലെങ്കില് TAN കണ്ടെത്തുന്നതിനുംഇവിടെ ക്ലിക്ക് ചെയ്യുക

വെരിഫിക്കേഷന് കോഡ് എന്ന ബോക്സില് സ്ക്രീനില് തെളിഞ്ഞിട്ടുള്ള ഇമേജിലെ അക്കങ്ങളും അക്ഷരങ്ങളും തെറ്റുകൂടാതെ എന്റര് ചെയ്ത് Proceed ബട്ടണില് ക്ലിക്ക് ചെയ്യുക.

തുടര്ന്ന് പ്രത്യക്ഷപ്പെടുന്ന വിന്ഡോയില് മുകള് ഭാഗത്തായി നമ്മള് അവസാനം TDS ഫയല് ചെയ്ത ക്വാര്ട്ടറും സാമ്പത്തിക വര്ഷവും കാണാം. ഈ ടി.ഡി.എസ് ഫയല് ചെയ്ത രസിപ്റ്റില് കാണുന്ന 15 അക്കമുള്ള ടോക്കണ് നമ്പര് Token Numeber/Provisional Receipt Number എന്നതിന് നേരെ എന്റര് ചെയ്യുക.

ആദായ നികുതി ശമ്പളത്തില് കുറച്ച് ട്രഷറിയില് ഡിപ്പോസിറ്റ് ചെയ്തതാണെങ്കില് Please Select if payment was made by book adjustment എന്നതിന്റെ തുടക്കത്തില് കാണുന്ന ബോക്സില് ടിക്ക് രേഖപ്പെടുത്തുക. ഗവ ഡിഡക്ടേര്സിന് എല്ലാം Book Adjustment ആയിരിക്കും. ഈ ടിക് രേഖപ്പെടുത്തന്നതോട് കൂടി താഴെ കാണുന്ന BSR Code, Chalan Serial No എന്നീ കോളങ്ങള് ഡിസാബിള് ആയതായി കാണാം. കാരണം Govt Deductors ബാക്കിയുള്ള രണ്ട് കോളങ്ങള് പൂരിപ്പിച്ചാല് മതി.

Date on which Tax Deposited എന്നതിന് നേരെ മുകളില് സൂചിപ്പിച്ച ക്വാര്ട്ടറിലെ ഏതെങ്കിലും ഒരു മാസം തെരഞ്ഞെടുത്ത് അതിന്റെ അവസാനത്തെ ദിവസം നല്കി.യാല് മതി. ചുരുങ്ങിയത് മൂന്ന് പേരുടെ ടാക്സെങ്കിലും പിടിച്ച മാസം തെരഞ്ഞെടുക്കുന്നതാണ് നല്ലത്. ഉദാഹരണമായി 2013 നവംബര് മാസത്തെ ശമ്പളം Encash ചെയ്യുന്നത് 2013 ഡിസംബര് മാസത്തിലാണ്. ഇതിന്റെ Date of Deposit എന്നത് ഡിസംബറിന്റെ അവസാനത്തെ ദിവസമായിരിക്കും. അതായത് 31-Dec-2013 എന്ന് നല്കിയാല് മതി. Date നല്കുമ്പോള് DD-MMM-YYYY എന്ന ഫോര്മാറ്റില് തന്നെ നല്കണം. തെറ്റ് ഒഴിവാക്കുന്നതിനായി ആ ബോക്സിന് നേരെ കാണുന്ന കലണ്ടര് ബട്ടണില് ക്ലിക്ക് ചെയ്ത് ഡേറ്റ് സെലക്ട് ചെയ്താല് മതി.

Chalan Amount ന് നേരെ നമ്മള് തെരഞ്ഞെടുത്തിട്ടുള്ള മാസത്തില് ആകെ പിടിച്ചെടുത്ത ടാക്സിന്റെ തുക ചേര്ക്കുക. തുക ചേര്ക്കുമ്പോള് ദശാംശ സ്ഥാനത്ത് രണ്ട് പൂജ്യങ്ങള് ചേര്ക്കണം. ഉദാഹരണമായി 1540 എന്നത് 1540.00 എന്നാണ് ചേര്ക്കേണ്ടത്.

അതിന് താഴെ Please Enter three Unique PAN-Amount Combinations എന്നതിന് താഴെ മൂന്ന് നിരകളില് പ്രസ്തുത ക്വാര്ട്ടറില് നികുതി പിടിക്കപ്പെട്ടിട്ടുള്ള മൂന്ന് പേരുടെ PAN നമ്പരും ഇവര് അടച്ച ഈ ക്വാര്ട്ടറിലെ ഏതെങ്കിലും ഒരു മാസത്തെ ടാക്സ് തുകയും ചേര്ക്കുക (ഇവര് ഈ ക്വാര്ട്ടറില് മൊത്തം അടച്ച തുകയല്ല ചേര്ക്കേണ്ടത്). ഇവിടെയും തുകയുടെ ദശാംശ സ്ഥാനത്ത് പൂജ്യങ്ങള് ചേര്ത്തിരിക്കണം. മൂന്ന് പേരുടെ നികുതി പിടിച്ചിട്ടില്ലെങ്കില് നികുതി പിടിച്ച അത്രയും പേരുടെ പാനും തുകയും ചേര്ക്കുക. ആരുടെയും നികുതി പിടിച്ചിട്ടില്ലെങ്കില് അതിന് മുകളില് കാണുന്ന Please select if there are no valid PAN deductee rows എന്നതിന് മുമ്പില് ടിക് രേഖപ്പെടുത്തുക.

തുടര്ന്ന് Proceed ബട്ടണ് അമര്ത്തുക.

ഒന്നാമത്തെ ഭാഗം Organisation Details ആണ്. ഇതില് TAN of the Deductor, Name of the Deductor എന്നിവ സ്വമേധയാ തെളിഞ്ഞുവരും. Category of the Deductor കോമ്പോ ബോക്സില് നിന്നും സെലക്ട് ചെയ്യുക. Govt. Deductors ന് PAN of Deductor നിര്ബന്ധമില്ല. PAN of Authorised Person എന്നതിന് നേരെ സ്ഥാപനത്തിന്റെ ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ PAN നല്കുക. DOB of Authorised Person എന്നിടത്ത് ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ ജനനത്തീയതി മാതൃകയില് കാണിച്ചിരിക്കുന്ന ഫോര്മാറ്റില് തന്നെ എന്റര് ചെയ്യുക. തുടര്ന്ന് Name of Authorised Person, Father's Name എന്നിവ PAN ഡാറ്റാബേസില് നിന്നം സ്വമേധയാ പ്രത്യക്ഷപ്പെടും. കൃത്യമാണോ എന്ന് പരിശോധിക്കുക.

ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ നികുതിയും ഇതേ ഓഫീസില് നിന്ന് പിടിച്ചെടുക്കുന്നുവെങ്കില് Are you an employee of deductor എന്നതിന് നേരെ Yes സെലക്ട് ചെയ്യുക. ഉദാഹരണമായി ഒരു എയിഡഡ് ഹയര്സെക്കണ്ടറി സ്കൂളിലെ പ്രിന്സിപ്പളാണെങ്കില് ഇതിന് നേരെ Yes എന്ന് സെലക്ട് ചെയ്യുക. നേരെ മറിച്ച് ഒരു ഗവണ്മെന്റ് ഹയര്സെക്കണ്ടറി സ്കൂളിലെ പ്രിന്സിപ്പള് ഇതിന് No സെലക്ട് ചെയ്താല് മതി. കാരണം അദ്ദേഹത്തിന്റെ നികുതി പിടിച്ചെടുക്കുന്നതും ടി.ഡി.എസ് ഫയല് ചെയ്യുന്നതും ട്രഷറി ഓഫീസറാണ്.

രണ്ടാമത്തെ ഭാഗത്ത് വരുന്നത് സ്ഥാപനത്തിന്റ അഡ്രസ് വിവരങ്ങളാണ്. ഇതിന്റെ മുകള് ഭാഗത്തുള്ള Same as in TAN Master എന്നതില് ടിക് രേഖപ്പെടുത്തിയാല് TAN ഡാറ്റാ ബേസിലെ അഡ്രസ് സ്വമേധയാ പ്രത്യക്ഷപ്പെടും. ഇതിന് പകരം Same as in Last Statement എന്നത് സെലക്ട് ചെയ്താല് അവസാനം നല്കിയ TDS സ്റ്റേറ്റ്മെന്റ് പ്രകാരമുള്ള അഡ്രസ് തെളിയും. ഇതല്ലെങ്കില് നമുക്ക് ചേര്ത്ത് കൊടുക്കുകയുമാവാം..ഇതില് ചുകന്ന നക്ഷത്രങ്ങള് കാണിച്ചിട്ടുള്ള ഫീല്ഡുകള് നിര്ബന്ധമായും പൂരിപ്പിക്കണം.

അടുത്ത ഭാഗം കമ്മ്യൂണിക്കേഷന് ഡീറ്റയില് നല്കാനുള്ളതാണ്. ഇതിലും നേരത്തെ പറഞ്ഞ പോലെ TAN Master ല് നിന്നും Last Statement ല് നിന്നും വിവരങ്ങള് സ്വീകരിക്കാം. ഇതില് നല്കുന്ന മൊബൈല് നമ്പരും ഇ-മെയില് വിലാസവും വളരെ കൃത്യമായിരിക്കണം. അതല്ലെങ്കില് രജിസ്ട്രേഷന് പ്രക്രിയ പൂര്ത്തീകരിക്കാനാകില്ല.

ഇത്രയും വിവരങ്ങള് നല്കി Next ബട്ടണ് അമര്ത്തുക. അപ്പോള് Login Details എന്ന അടുത്ത വിന്ഡോ പ്രത്യക്ഷപ്പെടും. ഇതില് നിങ്ങള് ആഗ്രഹിക്കുന്ന യൂസര് ഐ.ഡി എന്റര് ചെയ്യുക. പ്രസ്തുത ഐ.ഡി ലഭ്യമാണോ എന്നറിയാന് Check Availability എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.

തുടര്ന്ന് കാണുന്ന രണ്ട് ബോക്സുകളില് ഉചിതമായ പാസ്വേര്ഡ് തീര്ത്തും സമാനമായ രീതിയില് എന്റര് ചെയ്യുക. പാസ്വേര്ഡില് ചുരുങ്ങിയത് 8 ക്യാരക്ടറുകള് വേണം. അക്കങ്ങളും അക്ഷരങ്ങളും നിര്ബന്ധമാണ്. കൂടാതെ ഒരു ക്യാപ്പിറ്റല് ലെറ്ററെങ്കിലും ഉണ്ടായിരിക്കണം.

തുടര്ന്ന് Create Account എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്യുക.

അടുത്തതായി കണ്ഫര്മേഷന് വിന്ഡോ ലഭിക്കും. ഏതെങ്കിലും വിവരങ്ങളില് തിരുത്തലുകള് വരുത്തണമെന്നുണ്ടെങ്കില് Edit ബട്ടണ് അമര്ത്തി പിറകോട്ട് പോകാം. എല്ലാം കൃത്യമാണെങ്കില് Confirm ബട്ടണ് അമര്ത്തുക. ഇതോടു കൂടി Registration Successful എന്ന് കാണിച്ചുകൊണ്ട് താഴെ കാണുന്ന Message ദൃശ്യമാകും.ഇനി നിങ്ങള് അക്കൗണ്ട് ആക്ടിവേറ്റ് ചെയ്യേണ്ടതുണ്ട്. ആക്ടിവേഷന് പൂര്ത്തീകരിക്കുന്നതിന് TRACES ല് നിന്നും നിങ്ങള്ക്ക് രണ്ട് ആക്ടിവേഷന് കോഡുകള് അയച്ചു തരും. ഒന്ന് നിങ്ങള് രജിസ്റ്റര് ചെയ്ത ഇ-മെയിലിലേക്കും മറ്റൊന്ന് നിങ്ങള് രജിസ്റ്റര് ചെയ്ത മൊബൈലിലേക്കും.

ആദ്യം നിങ്ങള് രജിസ്റ്റല് ചെയ്ത ഇ-മെയില് അക്കൗണ്ട് ഓപ്പണ് ചെയ്യുക. അതില് TDS Intimation എന്ന സബ്ജക്ടോടു കൂടി TRACES ല് നിന്നും താഴെ കാണിച്ച തരത്തില് ഒരു ഇ-മെയില് വന്നിരിക്കും. ഇതില് Activation Code 1 എന്നതിന് നേരെ കാണുന്ന കോഡ് നോട്ട് ചെയ്ത് വെക്കുക. അതല്ലെങ്കില് കര്സറുപയോഗിച്ച് കോപ്പി ചെയ്യുക. എന്നിട്ട് അതിന് മുകളില് കാണുന്ന Activation Link to activate account എന്നതിന് നേരെ കാണുന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.

അതോടു കൂടി നിങ്ങള് TRACES ന്റെ താഴെ കാണുന്ന Account Activation വിന്ഡോയിലെത്തും. ഇതില് ആദ്യത്തെ ബോക്സില് നിങ്ങള് നേരത്തെ ഉണ്ടാക്കിയ യൂസര് ഐ.ഡി നല്കുക. രണ്ടാമത്തെ കോളത്തില് നിങ്ങളുടെ ഇ-മെയിലില് വന്ന ആക്ടിവേഷന് കോഡ് 1 എന്റര് ചെയ്യുക(അല്ലെങ്കില് പേസ്റ്റ് ചെയ്യുക). മൂന്നാമത്തെ ബോക്സില് നിങ്ങളുടെ മൊബൈലില് SMS ആയി ലഭിച്ച ആക്ടിവേഷന് കോഡ് 2 എന്റര് ചെയ്യുക. അതിന് ശേഷം Submit ബട്ടണ് അമര്ത്തുക.

ഇതോട് കൂടി Activation Successful എന്ന ഒരു വിന്ഡോ പ്രത്യക്ഷപ്പെടും. ഇനി നിങ്ങള്ക്ക് TRACES പോര്ട്ടലിന്റെ Login എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുമ്പോള് ലഭിക്കുന്ന താഴെ കാണുന്ന വിന്ഡോയില് User ID, Password, TAN, Verification Code എന്നിവ നല്കി പേര്ട്ടലില് പ്രവേശിക്കാം.

Tax Payer ആയി രജിസ്റ്റര് ചെയ്യുന്നതിന്

തുടര്ന്ന് താഴെ കാണുന്ന വിന്ഡോ ലഭിക്കും.

- പാന്നമ്പര് എന്റര് ചെയ്യുക

- Date of Birth മാതൃകയില് നല്കിയ പോലെത്തന്നെ എന്റര് ചെയ്യുക. ഇതിന് നേരെ കാണുന്ന കലണ്ടര് ബട്ടണ് ഉപയോഗിച്ച് ജനനത്തീയതി സെലക്ട് ചെയ്യുന്നതാവും നല്ലത്.

- Last Name, First Name, Middle Name എന്നിവ കൃമത്തില് പാന് കാര്ഡിന് അപേക്ഷിക്കുമ്പോള് നല്കിയത് പോലെത്തന്നെ നല്കുക. ഇത് കൃത്യമായി അറിയില്ലെങ്കില് ഇവിടെ ക്ലിക്ക് ചെയ്ത് PAN നമ്പരും Verification Code ഉം എന്റര് ചെയ്താല് ഇവ കൃത്യമായി ലഭിക്കും.

അതിന് താഴെയുള്ള Option 1, Option 2 എന്നിവയില് ഏതെങ്കിലും ഒന്നില് മാത്രം ഡാറ്റ എന്റര് ചെയ്താല് മതി. ശമ്പളത്തില് നിന്നും നികുതി പിടിച്ചിട്ടുള്ളതാണെങ്കില് Option 1 ഉപയോഗിച്ചാല് മതി. നികുതി നേരിട്ട് ബാങ്കില് അടച്ചതാണെങ്കില് Option 2 ഉപയോഗിക്കാം.

Option 1 ല് TAN of Deductor എന്നതില് സ്ഥാപനത്തിന്റെ TAN നമ്പര് നല്കുക. ഗസറ്റഡ് ഉദ്യോഗസ്ഥരാണെങ്കില് അവരുടെ ട്രഷറിയുടെ TAN നമ്പര് നല്കുക.

Type of Deduction എന്നതില് TDS Salary എന്ന് സെലക്ട് ചെയ്യുക.

Month-Year എന്നതിന് നേരെ തൊട്ട് മുമ്പ് അവസാനിച്ച ക്വാര്ട്ടറില് നിങ്ങള് നികുതി അടച്ച ഏതെങ്കിലും ഒരു മാസവും വര്ഷവും സെലക്ട് ചെയ്യുക. നിലവിലുള്ള ക്വാര്ട്ടര് പരിഗണിക്കാത്തതിന് കാരണം ഈ ക്വാര്ട്ടറിലെ ടി.ഡി.എസ് ഫയല് ചെയ്തിട്ടുണ്ടാകില്ല. ടി.ഡി.എസ് ഫയല് ചെയ്താല് മാത്രമേ അത് ഡാറ്റാബേസില് ലഭ്യമാകൂ.

TDS/TCS Amount എന്നതിന് നേരെ മുകളില് സെലക്ട് ചെയ്ത മാസത്തില് അടച്ച നികുതി ചേര്ക്കുക. തുക ചേര്ക്കുമ്പോള് ദശാംശ സ്ഥാനങ്ങളില് രണ്ട് പൂജ്യം ചേര്ക്കണം. ഉദാ. 500 എന്നത് 500.00 എന്നാണ് ചേര്ക്കേണ്ടത്

Option 2 ആണ് ഉപയോഗിക്കുന്നതെങ്കില് അസസ്മെന്റ് ഇയര് സെലക്ട് ചെയ്ത നികുതി അടച്ച ചലാനിന്റെ സീരിയല് നമ്പരും തുകയും ചേര്ക്കുക.

അതിന് ശേഷം ചിത്രത്തില് തെളിഞ്ഞ വെരിഫിക്കേഷന് കോഡ് ചേര്ത്ത് Proceed ബട്ടണ് അമര്ത്തുക.

അടുത്ത വിന്ഡോയില് പാസ്വേര്ഡ് എന്റര് ചെയ്യുക. കുറഞ്ഞത് 8 ക്യാരക്റ്ററുകള് വേണം, അക്കങ്ങളും അക്ഷരങ്ങളും ഉണ്ടായിരിക്കണം, കൂടാതെ ഒരു ക്യാപ്പിറ്റല് ലെറ്ററെങ്കിലും ഉണ്ടായിരിക്കണം.

അതിന് ശേഷം ഒരു സെക്യൂരിറ്റി ക്വസ്റ്റ്യന് സെലക്ട് ചെയ്ത് അതിന് ഓര്ത്ത് വെക്കാവുന്ന ഒരു ഉത്തരവും നല്കുക. പാസ്വേര്ഡ് മറന്നു പോയാല് റീസെറ്റ് ചെയ്യുന്നതിന് ഇത് ആവശ്യമാണ്.

അതിന് ശേഷം Create Account എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്യുക.

രജിസ്ട്രേഷന് പൂര്ണ്ണമായെങ്കില് നിങ്ങള്ക്ക് താഴെ കാണുന്ന മെസേജ് ലഭിക്കും. കൂടാതെ അക്കൗണ്ട് ആക്ടിവേറ്റ് ചെയ്യുന്നതിനുള്ള Activation Code 1 ഇ-മെയിലിലേക്കും Activation Code 2 മൊബൈലിലേക്ക് SMS ആയും അയച്ചു തരും. രജിസ്ട്രേഷന് കഴിഞ്ഞ് 24 മണിക്കൂറിനകം ആക്ടിവേഷന് ചെയ്തിരിക്കണം.

തുടര്ന്ന് വരുന്ന വിന്ഡോയില് User ID (Tax Payer യൂസര് ഐ.ഡി എല്ലായ്പ്പോഴും അവരവരുടെ PAN നമ്പര് ആയിരിക്കും), ഇ-മെയിലില് വന്ന Activation Code 1, മൊബൈലില് വന്ന Activation Code 2 എന്നിവ എന്റര് ചെയ്ത് Submit ബട്ടണ് അമര്ത്തുന്നതോട് കൂടി Activation Successful എന്ന മെസേജ് ലഭിക്കും.

ഒരു ഉദ്യോഗസ്ഥന്റെ ശമ്പളത്തില് നിന്നും ഈ സാമ്പത്തിക വര്ഷത്തില് ഇത്ര രൂപ നികുതിയായി ശമ്പളത്തില് നിന്നും പിടിച്ചെടുത്ത് ആദായനികുതി വകുപ്പില് അടച്ചിട്ടുണ്ട് എന്ന് കാണിച്ച് ഡിസ്ബേര്സിംഗ് ആഫീസര് പ്രസ്തുത ഉദ്യോഗസ്ഥന് നല്കുന്ന സര്ട്ടിഫിക്കറ്റാണ് Form16. ഇത് ഡിസ്ബേര്സിംഗ് ആഫീസര് ഓരോ വര്ഷവും മെയ് 31 നകം ഉദ്യോഗസ്ഥര്ക്ക് നല്കണം.

പുതിയ രീതിയനുസരിച്ച് Form16 ന് Part-A, Part-B എന്നിങ്ങനെ രണ്ട് ഭാഗങ്ങളുണ്ട്. ഇതില് Part-A TRACES പോര്ട്ടലില് നിന്ന്ഡൗണ്ലോഡ് ചെയ്യുക തന്നെ വേണം. അല്ലാത്ത Form16 ന്റെ Part-A ഉദ്യോഗസ്ഥര് സ്വീകരിക്കേണ്ടതില്ല.

Form16 ഡൗണ്ലോഡ് ചെയ്യുന്നതിന് ഡിസ്ബേര്സിംഗ് ഓഫീസര് Deductor ആയി TRACES പോര്ട്ടലില് രജിസ്റ്റര് ചെയ്തിരിക്കണം. Tax Payer ആയി രജിസ്റ്റര് ചെയ്തവര്ക്ക് അവരവരുടെ Form 16 ഡൗണ്ലോഡ് ചെയ്യാമെന്ന് ആരും ധരിക്കരുത്. ഒരു Deductor ക്ക് തന്റെ ഓഫീസിലെ ഉദ്യോഗസ്ഥരുടെ Form16 ഡൗണ്ലോഡ് ചെയ്യുന്ന രീതി താഴെ നല്കുന്നു.

1) www.tdscpc.gov.in എന്ന വെബ്സൈറ്റില് പ്രവേശിച്ച് വലതു വശത്ത് കാണുന്ന ലോഗിന് എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്ത് User ID, Password, TAN Number, പിന്നെ അതത് സമയങ്ങളില് സ്ക്രീനില് തെളിഞ്ഞുവരുന്ന ചിത്രത്തിലെ Verification Code എന്നിവ എന്റര് ചെയ്ത് Login എന്ന ബട്ടണില് അമര്ത്തുക.

2) ലോഗിന് ചെയ്ത് കഴിഞ്ഞാല് പ്രധാന വിന്ഡോ ദൃശ്യമാകും. Form16 ഡൗണ്ലോഡ് ചെയ്യുന്നതിന് ഒന്നുകില് ഇടതുവശത്ത് കാണുന്ന Quick Links എന്ന സെക്ഷനില് Download Form 16 എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക. അല്ലെങ്കില് മുകളില് Downloads എന്ന മെനുവില് Form16 എന്ന സബ്മെനുവില് ക്ലിക്ക് ചെയ്യുക.

3) തുടര്ന്ന വരുന്ന വിന്ഡോയില് ആവശ്യമുള്ളവരുടെ പാന് നമ്പര് നല്കി അവരുടെ മാത്രം Form16 ഡൗണ്ലോഡ് ചെയ്യുന്നതിനും അത് കൂടാതെ ഒരു സ്ഥാപനത്തിലെ എല്ലാവരുടെ Form16 ഒരുമിച്ച് ഡൗണ്ലോഡ് ചെയ്യുന്നതിനുമുള്ള ഓപ്ഷന് ഉണ്ടായിരിക്കും. ചിലരുടെ Form16 മാത്രം ഡൗണ്ലോഡ് ചെയ്യാനാണെങ്കില് ആദ്യം കാണുന്ന Search Pan എന്ന ഓപ്ഷന് ഉപയോഗിക്കാം. ഇതില് ഫിനാന്ഷ്യല് ഇയര് സെലക്ട് ചെയ്ത് PAN എന്ന ബോക്സില് ഓരോരുത്തരുടെ PAN Number ചേര്ത്ത് Add ബട്ടണ് അമര്ത്തുക. Add ചെയ്യപ്പെടുന്നവരുടെ PAN Numbers താഴെ ലിസ്റ്റ് ചെയ്യപ്പെടുന്നതായി കാണാം. അതില് ഏതെങ്കിലും PAN ഒഴിവാക്കണമെങ്കില് ലിസ്റ്റിലെ PAN Number ല് ക്ലിക്ക് ചെയ്ത് Remove ബട്ടണ് അമര്ത്തിയാല് മതി. ആവശ്യമായവരുടെ PAN നമ്പരുകള് Add ചെയ്ത് കഴിഞ്ഞാല് Go ബട്ടണ് അമര്ത്തുക.

ഒരു സ്ഥാപനത്തിലെ എല്ലാവരുടെയും Form16 ഒരുമിച്ച് ഡൗണ്ലോഡ് ചെയ്യാനാണെങ്കില് Bulk PAN Download എന്നതിന് താഴെ ഫിനാന്ഷ്യല് ഇയര് സെലക്ട് ചെയ്ത് Go ബട്ടണ് അമര്ത്തുക.

4) തുടര്ന്ന വരുന്ന വിന്ഡോയില് ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ വിവരങ്ങള് കാണാം. ഇത് കൃത്യമാണെന്ന് ഉറപ്പു വരുത്തുക. കാരണം ഇത് Form16 ല് പ്രിന്റ് ചെയ്ത് വരാനുള്ളതാണ്. കൃത്യമാണെങ്കില് Submit ബട്ടണ് അമര്ത്തുക. അല്ലെങ്കില് Cancel ബട്ടണ് അമര്ത്തി Profile എന്ന മെനുവില് ക്ലിക്ക് ചെയ്ത് വിവരങ്ങള് കൃത്യമാക്കിയതിന് ശേഷം വീണ്ടും ശ്രമിക്കുക

ട്രഷറിയില് ശമ്പളത്തില് നിന്നും നികുതി പിടിച്ചതാണെങ്കില് അതിന് താഴെ കാണുന്ന Please select if the payment was done by book adjustment എന്നതിന് തുടക്കത്തിലെ ബോക്സില് ടിക് രേഖപ്പെടുത്തുക.

അതിന് താഴെ ആ Quarter ലെ ഏതെങ്കിലും ഒരു മാസo തെരഞ്ഞെടുത്ത് Date on which tax deposited എന്നതിന് നേരെ ആ മാസത്തെ അവസാനത്തെ ദിവസവും Chalan Amount എന്നതിന് നേരെ ആ മാസം കുറച്ച ടാക്സും രേഖപ്പെടുത്തുക. തുക രേഖപ്പെടുത്തുമ്പോള് ദശാംശ സ്ഥാനങ്ങളില് രണ്ട് പൂജ്യം ചേര്ക്കണം. ഉദാ: 5000 എന്നത് 5000.00 എന്നാണ് ചേര്ക്കേണ്ടത്.

അതിന് താഴെ മുകളില് തെരഞ്ഞെടുത്ത മാസത്തില് നികുതി പിടിച്ച ഏതെങ്കിലും മൂന്ന് പേരുടെ പാന് നമ്പരും അവരില് നിന്നും ഈ മാസം പിടിച്ച നികുതിയും എന്റര് ചെയ്യുക. നികുതി എന്റര് ചെയ്യുമ്പോള് മുകളില് പറഞ്ഞ രീതിയില് പൂജ്യം ചേര്ക്കണം. മൂന്ന് പേര് ഇല്ലെങ്കില് ഉള്ള അത്രയും പേരുടെ പാന് ചേര്ത്താല് മതി.

അതിന് ശേഷം Proceed ബട്ടണ് അമര്ത്തുക

6) നമ്മള് നല്കിയ വിവരങ്ങള് കൃത്യമാണെങ്കില് താഴെ കാണുന്ന തരത്തില് Authentication Code കാണിച്ചുകൊണ്ടുള്ള വിന്ഡോ പ്രത്യക്ഷപ്പെടും. ഇത് കുറിച്ച് വെക്കുന്നത് നല്ലതാണ്. കാരണം ഈ ദിവസം ഇനി ഈ ക്വാര്ട്ടറിലെ എന്താവശ്യത്തിനും ഈ കോഡ് നല്കി മറ്റ് വിവരങ്ങളുട സഹായമില്ലാതെ മുന്നോട്ട് പോകാവുന്നതാണ്.

ഇപ്പോള് ഈ വിന്ഡോയുടെ താഴ് ഭാഗത്ത് കാണുന്ന Proceed with Transaction എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്താല് മതി.

7) തുടര്ന്ന് Download Request Submitted Successfully എന്ന കണ്ഫര്മേഷന് മെസേജ് പ്രത്യക്ഷപ്പെടും. ഇതില് ഒരു Download Request Number സൂചിപ്പിച്ചിരിക്കും. ഇത് രേഖപ്പെടുത്തി വെക്കുക. പിന്നീട് ആവശ്യം വരും. അല്പ സമയത്തിന് ശേഷം മാത്രമേ Form 16 ഡൗണ്ലോഡിന് സജ്ജമാകൂ.

8) Form 16 ഡൗണ്ലോഡ് ചെയ്യുന്നതിന് Downloads എന്ന മെനുവില് Requested Downloads എന്ന സബ്മെനുവില് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് പ്രത്യക്ഷപ്പെെടുന്ന വിന്ഡോയില് Search Option 1 ന് താഴെ കാണുന്ന Request Number എന്നതിന് നേരെ നമ്മള് നേരത്തെ രേഖപ്പെടുത്തി വെച്ച റിക്വസ്റ്റ് നമ്പര് എന്റര് ചെയ്ത് Go ബട്ടണ് അമര്ത്തുക. അപ്പോള് നമ്മള് ഈ Download Request വിവരങ്ങള് താഴെ തെളിയും ഇതില് Status എന്നതിന് താഴെ Available എന്നാണ് കാണുന്നതെങ്കില് Form 16 ഡൗണ്ലോഡ് ചെയ്യാന് സജ്ജമായി എന്നര്ത്ഥം.

Request No ഓര്ക്കുന്നില്ലെങ്കില് Search Option 2 വിന് താഴെ From Date ഉം To Date ഉം നല്കിയാല് ആ പീരിയഡിലെ എല്ലാ ഡൗണ്ലോഡ് റിക്വസ്റ്റുകളും താഴെ ലിസ്റ്റ് ചെയ്യും. അതുമല്ലെങ്കില് താഴെ കാണുന്ന View All എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്താല് മുഴുവന് റിക്വസ്റ്റുകളും പ്രത്യക്ഷപ്പെടും.

Form 16 ഡൗണ്ലോഡിങ്ങിന് സജ്ജമായെങ്കില് പ്രസ്തുത നിര സെലക്ട് ചെയ്ത് താഴെ കാണുന്ന HTTP Download എന്ന ബട്ടണ് അമര്ത്തുക. തുടര്ന്ന് ഒരു സിപ്പ് ഫയല് സിസ്റ്റത്തിലേക്ക് ഡൗണ്ലോഡ് ചെയ്യപ്പെടും.

9) ഇങ്ങനെ ഡൗണ്ലോഡ് ചെയ്ത സിപ്പ് ഫയല് അണ്സിപ്പ് ചെയ്ത് PDF ഫോര്മാറ്റിലുള്ള Form 16 ജനറേറ്റ് ചെയ്യുന്നതിന് TRACES Pdf Generation Utility TRACES പോര്ട്ടലില് നിന്നും ഡൗണ്ലോഡ് ചെയ്യേണ്ടതുണ്ട്. ഇതിനായി Downloads എന്ന മെനുവില് Requested Downloads എന്ന മെനുവില് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും. അതില് കാണുന്ന Click here to download the utility എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.

10) തുടര്ന്ന് വരുന്ന വിന്ഡോയില് ചിത്രത്തില് തെളിയുന്ന വെരിഫിക്കേഷന് കോഡ് എന്റര് ചെയ്ത് Submit ബട്ടണ് അമര്ത്തുക.

11) തുടര്ന്ന് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും. അതില് TRACES-PDF-CONVERTER V 1.3 L എന്നതില് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് ഈ യൂട്ടിലിറ്റി ഒരു സിപ്പ് ഫയലായി സിസ്റ്റത്തിലേക്ക് Download ചെയ്യപ്പെടും.

12) ഡൗണ്ലോഡ് ചെയ്ത സിപ്പ് സിസ്റ്റത്തിലെ സൗകര്യപ്രദമായ ഏതെങ്കിലും ഫോള്ഡറിലേക്ക് അണ്സിപ്പ് ചെയ്യുക. അണ്സിപ്പ് ചെയ്ത ഫോള്ഡര് ഓപ്പണ് ചെയ്ത് അതില് കാണുന്ന Run എന്ന ഫയലില് ഡബിള് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് ഒരു Dos Command Window പ്രത്യക്ഷപ്പെട്ട് സ്വമേധയാ ക്ലോസ് ചെയ്യപ്പെടും. ഈ യൂട്ടിലിറ്റി പ്രവര്ത്തിക്കണമെങ്കില് സിസ്റ്റത്തില് ജാവ ഇന്സ്റ്റാള് ചെയ്തിരിക്കണം. ഇല്ലെങ്കില് ആദ്യം ജാവ ഇന്സ്റ്റാള് ചെയ്യുക. ജാവ ഇന്സ്റ്റാള് ചെയ്യുന്നതിന് ഇവിടെ ക്ലിക്ക് ചെയ്യുക. ഈ വിന്ഡോ ക്ലോസായിക്കഴിഞ്ഞാല് ഇതേ ഫോള്ഡറിലെ TRACES-PDF-CONVERTERV1.3L എന്ന ഫയലില് ഡബിള് ക്ലിക്ക് ചെയ്യുക. അപ്പോള് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും.

ഇതില് Select Form 16 എന്നതിന് നേരെയുള്ള Browse ബട്ടണില് ക്ലിക്ക് ചെയ്ത് നമ്മള് നേരത്തെ ഡൗണ്ലോഡ് ചെയ്ത് വെച്ച Form 16 ന്റ് സിപ്പ് ഫയല് സെലക്ട് ചെയ്യുക. Password for input file എന്നതിന് നേരെ സ്ഥാപനത്തിന്റെ TAN Number ചേര്ക്കുക. Save to folder എന്നതിന് നേരെയുള്ള Browse ബട്ടണ് ക്ലിക്ക് ചെയ്ത് ജനറേറ്റ് ചെയ്യുന്ന PDF ഫയലുകള് എവിടെ സേവ് ചെയ്യണം എന്ന് കാണിച്ചുകൊടുക്കുക. അതിന് ശേഷം Proceed ബട്ടണ് അമര്ത്തുക.

13) അപ്പോള് Do you want to continue without Digital Signature? എന്ന മെസേജ് ബോക്സ് പ്രത്യക്ഷപ്പെടും. അതില് Yes എന്ന ബട്ടണ് ക്ലിക്ക് ചെയ്യുക. അടുത്ത് പ്രത്യക്ഷപ്പെടുന്ന Starts pdf generation എന്ന ബോക്സില് OK ബട്ടണ് അമര്ത്തുക. അപ്പോള് PDF Generated Successfully എന്ന മെസേജ് പ്രത്യക്ഷപ്പെടും. ഇനി നമ്മള് നേരത്തെ സെലക്ട് ചെയ്ത ഫോള്ഡറില് പോയി Form 16 പ്രിന്റെടുക്കാം..

| റിട്ടേണ് സമര്പ്പിക്കുന്നതിനുള്ള അവസാന തിയതി ജൂലൈ 31 |

| ടാക്സബിള് ഇന്കം 2 ലക്ഷം രൂപയിലധികമുള്ളവര് റിട്ടേണ് സമര്പ്പിക്കണം |

| 5 ലക്ഷം രൂപയിലധികമുള്ളവര്ക്ക് ഇ-ഫയലിംഗ് നിര്ബന്ധം |

| ആവശ്യത്തിലധികം നികുതിയടച്ചവര് റീഫണ്ട് ലഭിക്കണമെങ്കില് റിട്ടേണ് സമര്പ്പിക്കണം |

ആദായ നികുതി വകുപ്പ് 2011-12, 2012-13 എന്നീ അസസ്മെന്റ് ഇയറുകളില് 5 ലക്ഷത്തില് താഴെ വരുമാനമുള്ളവരെ റിട്ടേണ് സമര്പ്പിക്കുന്നതില് നിന്നും താത്കാലികമായി ഒഴിവാക്കിയിരുന്നു. അമിതമായ ജോലിഭാരം കുറവ് വരുത്തുന്നതിനാണ് ഇങ്ങനെ ഒരു തീരുമാനം കൈക്കൊണ്ടിരുന്നത്. എന്നാല് കഴിഞ്ഞ സാമ്പത്തിക വര്ഷം മുതല് ആദായ നികുതി വകുപ്പ് അതിന്റെ ഓണ്ലൈന് റിട്ടേണ് സംവിധാനം വളരെ ലളിതമാക്കി തീര്ക്കുകയും റിട്ടേണുകളുടെ പ്രോസസിംഗ് ഡിജിറ്റല് സംവിധാനത്തിലേക്ക് മാറ്റുകയും ചെയ്തതോടെ റിട്ടേണ് സമര്പ്പിക്കുന്നതിന് നല്കിയ ഈ ഇളവ് എടുത്ത് കളഞ്ഞതായി CBDT അതിന്റ സര്ക്കുലറിലൂടെ അറിയിച്ചിരുന്നു.

ആരൊക്കെ റിട്ടേണ് സമര്പ്പിക്കണം...?

ഒരു സാധാരണ വ്യക്തിയുടെ ഡിഡക്ഷനുകള് കഴിഞ്ഞതിന് ശേഷമുള്ള വരുമാനം 2 ലക്ഷം രൂപയില് കൂടുതലാണെങ്കില് റിട്ടേണ് സമര്പ്പിക്കണം. 2,000 രൂപ വരെ റിബേറ്റ് ലഭിക്കുന്നത് കൊണ്ട് 2,20,000 രൂപ വരെ വരുമാനമുള്ളവര് നികുതി അടക്കേണ്ടി വന്നിട്ടുണ്ടാകില്ല. എന്ന് വെച്ച് 2,20,000 രൂപ വരെ വരെ വരുമാനമുള്ളവര് റിട്ടേണ് സമര്പ്പിക്കേണ്ടതില്ല എന്നര്ത്ഥമാക്കരുത്. ഡിഡക്ഷന് കഴിഞ്ഞിട്ടുള്ള വരുമാനം 2 ലക്ഷം രൂപയിലധികമാണെങ്കില് താങ്കള്ക്ക് നികുതി കണക്കാക്കപ്പെടുന്നുണ്ട്. ഒരു താത്കാലിക സംവിധാനം എന്ന നിലയ്ക്ക് 2000 രൂപ വരെ റിബേറ്റ് അനുവദിക്കുന്നു എന്ന് മാത്രം. ഒരു സീനിയര് സിറ്റിസനാണെങ്കില് ഈ പരിധി 2,50,000 രൂപയും സൂപ്പര് സീനിയര് സിറ്റിസണാണെങ്കില് 5,00,000 രൂപയുമാകുന്നു.

ആവശ്യത്തിലധികം നികുതിയടച്ചത് കാരണം റീഫണ്ട് അവകാശപ്പെടുന്നവര് അവരുടെ വരുമാനം നികുതി വിധേയ വരുമാനത്തെക്കാള് കുറവാണെങ്കിലും റിട്ടേണ് സമര്പ്പിക്കണം.

ഹൗസിംഗ് ലോണെടുത്തവര് അതിന്റെ പലിശ Income from House Property എന്ന തലക്കെട്ടില് നഷ്ടമായി അവകാശപ്പെടുന്നത് കൊണ്ട് അത്തരക്കാര് വരുമാനം നികുതി വിധേയ വരുമാനത്തിന് താഴെയാണെങ്കിലും റിട്ടേണ് സമര്പ്പിക്കണം.

റിട്ടേണ് ഫയല് ചെയ്യുന്നതെങ്ങിനെ ?

റിട്ടേണ് സമര്പ്പിക്കുന്നതിന് പരമ്പരാഗതമായ പേപ്പര് സംവിധാനം നിലവിലുണ്ടെങ്കിലും അതിനെക്കാള് എത്രയോ ലളിതവും സുതാര്യവുമാണ് ഇ-ഫയലിംഗ് സംവിധാനം. മാത്രമല്ല നികുതി വിധേയ വരുമാനം 5 ലക്ഷം രൂപയില് കൂടുതലുള്ളവര് റിട്ടേണ് ഓണ്ലൈനായി മാത്രമേ സമര്പ്പിക്കാവൂ എന്ന് CBDT കഴിഞ്ഞ വര്ഷം സര്ക്കുലറില് വ്യക്തമാക്കിയിട്ടുണ്ട്. ഓണ്ലൈന് റിട്ടേണ് സംവിധാനത്തിന്റെ ലാളിത്യം കൊണ്ടാണ് നേരത്തെ റിട്ടേണ് സമര്പ്പിക്കുന്നതിന് നല്കിയ ഇളവുകള് എടുത്ത് കളഞ്ഞ് റിട്ടേണ് സമര്പ്പിക്കുന്നത് വീണ്ടും നിര്ബന്ധമാക്കിയത്. പേപ്പര് റിട്ടേണ് സമര്പ്പിക്കുന്നതിന് നിശ്ചിത മാതൃകയും നിറങ്ങളുമുള്ള പ്രത്യേക ഫോം തന്നെ വേണം. അത് കടകളില് നിന്നും വാങ്ങിക്കാനോ ഇന്റര് നെറ്റില് നിന്നും ഡൗണ്ലോഡ് ചെയ്യാനോ ലഭിക്കില്ല. ആദായ നികുതി ഓഫീസുകളില് മാത്രമേ ലഭ്യമാകൂ. മാത്രമല്ല അത് പൂരിപ്പിച്ച് ആദായ നികുതി ഓഫീസുകളില് എത്തിക്കേണ്ടതുണ്ട്. എന്നാല് ഓണ്ലൈന് റിട്ടേണ് സമര്പ്പണം ഒരു ഇ-മെയില് അയക്കുന്ന ലാഘവത്തോടെ നിമിഷങ്ങള്ക്കുള്ളില് ചെയ്യാവുന്നതേയുള്ളൂ. സമര്പ്പിക്കപ്പെട്ട റിട്ടേണ് വളരെ വേഗത്തില് പ്രോസസ് ചെയ്യപ്പെടുകയും പ്രോസസിംഗിന്റെ ഓരോ ഘട്ടത്തിലെയും വിവരങ്ങള് നിങ്ങള്ക്ക് SMS വഴി ലഭിക്കുകയും ചെയ്യുന്നു.

ഇ-ഫയലിംഗ് ചെയ്ത് തുടങ്ങാം

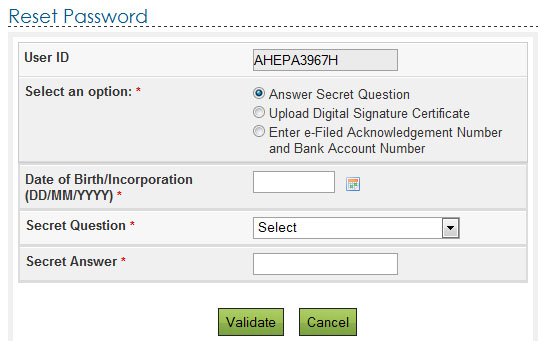

ഇ-ഫയലിംഗ് വെബ്സൈറ്റില് ലോഗിന് ചെയ്യുന്നതിനുള്ള പാസ്വേര്ഡ് നഷ്ടപ്പെട്ടവര്ക്ക് അത് റീസെറ്റ് ചെയ്യുന്നതിനുള്ള മാര്ഗ്ഗം ഈ പോസ്റ്റിന്റെ അവസാന ഭാഗത്ത് ചേര്ത്തിട്ടുണ്ട്

Personal Information

ഇ-ഫയലിംഗ് വെബ്സൈറ്റില് ലോഗിന് ചെയ്ത് കഴിഞ്ഞാല് നമുക്ക് നമ്മള് നേരിട്ട് അടച്ചിട്ടുള്ളതും നമ്മുടെ ശമ്പളത്തില് നിന്നും പിടിച്ചിട്ടുള്ളതുമായി ടാക്സ് നമ്മുടെ പേരില് ആദായ നികുതി വകുപ്പില് ക്രെഡിറ്റ് ചെയ്യപ്പെട്ടിട്ടുണ്ടോ എന്ന് പരിശോധിക്കാം.ഇതിന് വേണ്ടി വെബ്സൈറ്റില് ഇടതുവശത്ത് കാണുന്ന Quick Link എന്ന സെക്ഷനില് കാണുന്ന View Form 26AS (Tax Credit) എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.അപ്പോള് ഇന്കം ടാക്സ് ഡിപ്പാര്ട്ട്മെന്റിന്റെ TDS കാര്യങ്ങളുടെ ചുമതലയുള്ള TRACE എന്ന വെബ്സൈറ്റിലേക്ക് റീ-ഡൈറക്ട് ചെയ്യും. ഇതിന് വേണ്ടി Confirm ബട്ടണ് അമര്ത്തുക.

ഇ-ഫയലിംഗ് വെബ്സൈറ്റില് ലോഗിന് ചെയ്ത് കഴിഞ്ഞാല് നമുക്ക് നമ്മള് നേരിട്ട് അടച്ചിട്ടുള്ളതും നമ്മുടെ ശമ്പളത്തില് നിന്നും പിടിച്ചിട്ടുള്ളതുമായി ടാക്സ് നമ്മുടെ പേരില് ആദായ നികുതി വകുപ്പില് ക്രെഡിറ്റ് ചെയ്യപ്പെട്ടിട്ടുണ്ടോ എന്ന് പരിശോധിക്കാം.ഇതിന് വേണ്ടി വെബ്സൈറ്റില് ഇടതുവശത്ത് കാണുന്ന Quick Link എന്ന സെക്ഷനില് കാണുന്ന View Form 26AS (Tax Credit) എന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്യുക.അപ്പോള് ഇന്കം ടാക്സ് ഡിപ്പാര്ട്ട്മെന്റിന്റെ TDS കാര്യങ്ങളുടെ ചുമതലയുള്ള TRACE എന്ന വെബ്സൈറ്റിലേക്ക് റീ-ഡൈറക്ട് ചെയ്യും. ഇതിന് വേണ്ടി Confirm ബട്ടണ് അമര്ത്തുക.

ഇ-ഫയലിംഗ് ചെയ്ത് തുടങ്ങാം

ഇ-ഫയലിംഗിന് അത്യാവശ്യം വേണ്ട കാര്യങ്ങള്

- An Email Account

- Form 16 issued by Disburing Officer(s)

- Your Bank Account Number

- IFSC Code of your Bank Branch

ഇ-ഫയലിംഗ് തുടങ്ങുന്നതിന് മുമ്പ് താങ്കള്ക്ക് താങ്കളുടെ ഡിസ്ബേര്സിംഗ് ഓഫീസറുടെ പക്കല് നിന്നും TRACES ല് നിന്ന് ഡൗണ്ലോഡ് ചെയ്ത ഫോം 16 ലഭിച്ചിട്ടുണ്ടന്നും ഇതില് നിങ്ങളുടെ ശമ്പളത്തില് നിന്നും പിടിച്ച നികുതി മുഴുവനായും ആദായനികുതി വകുപ്പില് ക്രെഡിറ്റ് ചെയ്തതായി ഫോം 16 ന്റെ പാര്ട്ട് എ യില് കാണുന്നുണ്ടെന്നും ഉറപ്പ് വരുത്തുക. നിങ്ങളുടെ പേരില് ആദായ നികുതി വകുപ്പില് ക്രെഡിറ്റ് ചെയ്യപ്പെട്ടിട്ടുള്ള തുക എത്രയെന്ന് നിങ്ങള്ക്ക് തന്നെ പരിശോധിക്കാം. കൂടുതല് വിവരങ്ങള്ക്ക് ഈ പോസ്റ്റില് തുടര്ന്നുള്ള ഭാഗങ്ങളില് വരുന്ന ടാക്സ് ക്രെഡിറ്റ് പരിശോധിക്കാം എന്ന ഭാഗം ശ്രദ്ധിക്കുക

ഇ-ഫയലിംഗിന് ആദ്യമായി വേണ്ടത് ഇന്കം ടാക്സ് ഡിപ്പാര്ട്ട്മെന്റിന്റെ ഇ-ഫയലിംഗ് വെബ്സൈറ്റായhttps://incometaxindiaefiling.gov.in ല് രജിസ്റ്റര് ചെയ്യുക എന്നതാണ്. നിങ്ങള് നേരത്തേ ഈ വെബ്സൈറ്റില് രജിസ്റ്റര് ചെയ്തിട്ടുണ്ടെങ്കില് Login Here അല്ലെങ്കില് e-File എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്ത് മുന്നോട്ട് പോകാം.

അടുത്ത സ്ക്രീനില് കാണുന്ന ലോഗിന് വിന്ഡോയില് നിങ്ങളുടെ യൂസര് ഐഡി, പാസ് വേര്ഡ്, ജനന തീയതി എന്നിവ നല്കി ലോഗിന് ബട്ടണില് ക്ലിക്ക് ചെയ്യണം. യൂസര് ഐ.ഡി എന്നത് നിങ്ങളുടെ പാന് നമ്പരായിരിക്കും. പാന്കാര്ഡില്ലാത്തവര്ക്ക് ഇ-ഫയലിംഗ് സാധ്യമല്ല. നിങ്ങള് നല്കിയ വിവരങ്ങള് കൃത്യമാണെങ്കില് ഇ-ഫയലിംഗ് വെബ്സൈറ്റിലേക്ക് പ്രവേശിക്കും.

ഇ-ഫയലിംഗ് വെബ്സൈറ്റില് ലോഗിന് ചെയ്യുന്നതിനുള്ള പാസ്വേര്ഡ് നഷ്ടപ്പെട്ടവര്ക്ക് അത് റീസെറ്റ് ചെയ്യുന്നതിനുള്ള മാര്ഗ്ഗം ഈ പോസ്റ്റിന്റെ അവസാന ഭാഗത്ത് ചേര്ത്തിട്ടുണ്ട്

നിങ്ങള് നേരത്തെ ഈ വെബ്സൈറ്റില് രജിസ്റ്റര് ചെയ്തിട്ടില്ലെങ്കില് New To e-Filing? എന്നതിന് താഴെയുള്ള Register Yourself എന്ന ബട്ടണില് ക്ലിക്ക് ചെയ്ത് പിന്നീട് വരുന്ന വിന്ഡോയില് Individual/HUF എന്ന ഹെഡില് Individual എന്നത് സെലക്ട് ചെയ്ത് Continue ബട്ടണ് അമര്ത്തുക

അപ്പോള് താഴെ കാണുന്ന രജിസ്ട്രേഷന് ഫോം ലഭിക്കും. ഇതില് നിങ്ങളുടെ പാന് നമ്പരും മറ്റ് വിവരങ്ങളും കൃത്യമായി രേഖപ്പെടുത്തണം. ചുകന്ന സ്റ്റാര് മാര്ക്ക് രേഖപ്പെടുത്തിയ ഫീല്ഡുകള് നിര്ബന്ധമായും പൂരിപ്പിക്കേണം.

ഇവിടെ നിങ്ങള് നല്കുന്ന വിവരങ്ങള് ഇന്കം ടാക്സ് ഡിപ്പാര്ട്ട്മെന്റ് നിങ്ങള് പാന്കാര്ഡ് എടുക്കുമ്പോള് നല്കിയ വിവരങ്ങളുമായി മാച്ച് ചെയ്യുന്നുണ്ടോ എന്ന് ഓണ്ലൈനായി വെരിഫൈ ചെയ്യും. വിത്യാസമുണ്ടെങ്കില് രജിസ്ട്രേഷന് നടപടികളുമായി മുന്നോട്ട് പോകാന് കഴിയില്ല. എന്നുവെച്ച് ഇവിടെ വെച്ച് പദ്ധതി ഉപേക്ഷിക്കേണ്ട കാര്യമില്ല. പാന് ഡാറ്റാബേസിലുള്ള നിങ്ങളുടെ വിവരങ്ങള് അറിയുന്നതിന് ഇവിടെ ക്ലിക്ക് ചെയ്യുക. തുടര്ന്ന് വരുന്ന വിന്ഡോയില് നിങ്ങളുടെ പാന് നമ്പരും അതിന് താഴെ കാണുന്ന വെരിഫിക്കേഷന് കോഡും നല്കിയാല് നിങ്ങളുടെ പാന്കാര്ഡിലുള്ള വിവരങ്ങള് ലഭ്യമാകും.

അതല്ലെങ്കില് 1800 180 1961 എന്ന ഫോണ് നമ്പറില് വിളിച്ച് നിങ്ങളുടെ പാന്നമ്പരും ജനന തീയതിയും മറ്റും നല്കിയാല് ഓരോ ഫീല്ഡിലും നിങ്ങളുടെ പാന്കാര്ഡ് പ്രകാരമുള്ള ഡാറ്റ എന്താണെന്ന് എന്ന് ഒരു പ്രയാസവുമില്ലാതെ പറഞ്ഞു തരും.

ബേസിക് ഡാറ്റ കൃത്യമായി എന്റര് ചെയ്ത് Continue ബട്ടണ് അമര്ത്തിക്കഴിഞ്ഞാല് Registration Form ലഭിക്കും. ഇതില് നമ്മുടെ യൂസര് ഐ.ഡി ദൃശ്യമാകും. അതിന് താഴെ പാസ് വേര്ഡ് ചേര്ക്കുക. പാസ് വേര്ഡില് അക്കങ്ങളും അക്ഷരങ്ങളും സ്പെഷ്യല് ക്യാരക്ടറുകളും ഉണ്ടായിരിക്കണം. അതിന് ശേഷം ബാക്കിയുള്ള വ്യക്തിഗത വിവരങ്ങള് പൂരിപ്പിച്ച് Submit ബട്ടണ് അമര്ത്തുക. അതോട് കൂടി രജിസ്ട്രേഷന് പൂര്ത്തിയാകുകയും അതിന്റെ ഒരു ആക്ടിവേഷന് ലിങ്ക് നിങ്ങള് രജിസ്റ്റര് ചെയ്തിട്ടുള്ള ഇ-മെയിലിലേക്ക് അയക്കപ്പെടും.

ഇനി നിങ്ങള് നിങ്ങളുടെ ഇ-മെയില് തുറന്ന് നോക്കുക. അതില് ഈ വെബ്സൈറ്റില് നിന്നും ഒരു മെയില് വന്നിട്ടുണ്ടാകും. അതില് കൊടുത്തിരിക്കുന്ന ലിങ്കില് ക്ലിക്ക് ചെയ്താല് നിങ്ങളുടെ രജിസ്ര്ടേഷന് ആക്ടറ്റിവേറ്റ് ചെയ്യപ്പെടുകയും പ്രസ്തുത വെബ്സൈറ്റിന്റെ ലോഗിന് വിന്ഡോയില് എത്തുകയും ചെയ്യും. ഇവിടെ ലോഗിന് ബട്ടണില് ക്ലിക്ക് ചെയ്ത് നിങ്ങളുടെ യൂസര് ഐ.ഡിയും പാസ് വേര്ഡും നല്കിയാല് നിങ്ങള്ക്ക് ഇ-ഫയലിംഗ് വെബ്സൈറ്റില് പ്രവേശിക്കാം.

ഇനി നമുക്ക് ഇ-ഫയലിംഗ് പ്രവര്ത്തനങ്ങള് തുടങ്ങാം. താഴെ കാണുന്നതു പോലെ e-File എന്ന മെനുവില് Prepare and Submit Online ITR എന്ന മെനു സെലക്ട് ചെയ്യുക

അപ്പോള് താഴെ കാണുന്ന വിന്ഡോ പ്രത്യക്ഷപ്പെടും. അതില് ITR Form Name എന്ന സ്ഥലത്ത് ITR-1 എന്നും Assessment Year എന്ന സ്ഥലത്ത് 2014-15 എന്നും സെലക്ട് ചെയ്ത് Prefill Address with എന്നതില് From PAN Database എന്ന് സെലക്ട് ചെയ്ത് Digital Sign എന്നതിന് നേരെ No സെലക്ട് ചെയ്ത് Submit ബട്ടണ് അമര്ത്തുക. ഹൗസിംഗ് ലോണെടുത്തവരും ഇപ്പോള് ITR-1 തന്നെ ഉപയോഗിച്ചാല് മതി.

അപ്പോള് ലഭിക്കുന്ന ITR Form-1 ല് Instructions, Personal Details, Income Details, TDS, Taxes Paid and Verification, 80G എന്നിങ്ങനെ 6 ടാബുകള് കാണാം. ഓരോ ടാബില് നിന്നും അടുത്ത ടാബിലേക്ക് പോകുന്നതിന് ടാബുകളില് ക്ലിക്ക് ചെയ്യുകയോ അല്ലെങ്കില് ഓരോ ടാബിന്റെയും അവസാന ഭാഗത്തുള്ള പച്ച നറത്തിലുള്ള Arrow യില് ക്ലിക്ക് ചെയ്യുകയോ ചെയ്താല് മതി. ഇതില് ഓരോ ടാബിലും എന്റര് ചെയ്യേണ്ട വിവരങ്ങളുടെ വിശദ വിവരങ്ങള് താഴെ വിശദീകരിക്കുന്നു.

Instructions

ഒന്നാമത്തെ ടാബില് നിര്ദ്ദേശങ്ങള് മാത്രമാണ്. മുന്നോട്ട് പോകുന്നതിന് മുമ്പ് ഈ നിര്ദ്ദേശങ്ങള് വ്യക്തമായി വായിച്ചു മനസിലാക്കുക.

Personal Information

രണ്ടാമത്തെ ടാബില് വ്യക്തിഗത വിവരങ്ങളും ഫയലിംഗ് സ്റ്റാറ്റസുമാണുള്ളത്. വ്യക്തിഗത വിവരങ്ങളില് മിക്കതും നമ്മുടെ പാന്കാര്ഡിന്റെ ഡാറ്റാബേസില് നിന്നും നേരത്തേ ഫില് ചെയ്തതായി കാണാം. അവശേഷിക്കുന്ന വിവരങ്ങള് മാത്രം എന്റര് ചെയ്താല് മതി.

Income Details

മൂന്നാമത്തെ ടാബിലാണ് നമ്മുടെ വരുമാനത്തിന്റയും കിഴിവുകളുടെയും വിവരങ്ങള് രേഖപ്പെടുത്തേണ്ടത്. ഇത് പൂരിപ്പിക്കുന്നതിന് നമ്മുടെ കയ്യില് നമ്മുടെ ഡിസ്ബേര്സിംഗ് ആഫീസര് ഒപ്പിട്ട് നല്കിയ ഫോം-16 നിര്ബന്ധമാണ്. അതിലുള്ള വിവരങ്ങളാണ് ഇതിലേക്ക് ചേര്ക്കേണ്ടത്. Income from Salary എന്നതിന് നേരെ ചേര്ക്കേണ്ടത് നമ്മുടെ Net Salary Income ആണ്. അതായത് Profession Tax തുടങ്ങയവയെല്ലാം കുറച്ചതിന് ശേഷമുള്ള തുക.

ഹൗസിംഗ് ലോണെടുത്തവര് B2 കോളത്തിന് നേരെ Type of House Property എന്നതിന് നേരെ Self Occupied എന്ന് സെലക്ട് ചെയ്ത് Income from House Peoperty എന്നതിന് നേരെ ലോണിന് നല്കിയ പലിശ മൈനസ് ഫിഗറായി കാണിച്ചാല് മതി. മുതലിലേക്കടച്ച തുക 80സി എന്ന ഡിഡക്ഷനിലും ഉള്പ്പെടുത്തുക

TDS

നാലാമത്തെ ടാബില് നമ്മള് 2013-14 പ്രീവയസ് ഇയറില് അടച്ചു തീര്ത്തിട്ടുള്ള ടാക്സിന്റെ വിവരങ്ങളാണ് നല്കേണ്ടത്. ഇതില് തന്നെ 3 വിഭാഗങ്ങളുണ്ട്. ഒന്നാമത്തെ വിഭാഗത്തില് ശമ്പള വരുമാനത്തില് നിന്നും ഡിസ്ബേര്സിംഗ് ആഫീസര് സ്രോതസില് നികുതി പിടിച്ചെടുത്തിട്ടുണ്ടെങ്കില് ആ വിവരങ്ങളാണ് ചേര്ക്കേണ്ടത്.

രണ്ടാമത്തെ വിഭാഗത്തില് സാലറിയല്ലാത്ത മറ്റ് വരുമാനങ്ങളില് നിന്നും സ്രോതസ്സില് പിടിച്ചെടുത്തിട്ടുള്ല നികുതി വിവരങ്ങളാണ് കാണിക്കേണ്ടത്.

മൂന്നാമത്തെ വിഭാഗത്തില് നമ്മള് സ്വമേധയാ അടച്ചിട്ടുള്ള നികുതിയുടെ വിവരങ്ങളാണ് ചേര്ക്കേണ്ടത്.

Taxes Paid & Verification

അഞ്ചാമത്തെ ടാബില് ഒന്നാമത്തെ വിഭാഗത്തില് നമ്മളുടെ ഇന്കം ടാക്സ് വിവരങ്ങളും ഇതുവരെ അടച്ച നികുതിയും ബാക്കി അടക്കാനുണ്ടെങ്കില് ആ വിവരങ്ങളും ദൃശ്യമാകും.

രണ്ടാം വിഭാഗത്തില് നമ്മുടെ ബാങ്ക് അക്കൗണ്ട് വിവരങ്ങളും മറ്റും നല്കുക. ഇത് നിര്ബന്ധമാണ്. ബാങ്കുകളുടെ IFSC Code അറിയില്ലെങ്കില് Google ല് സെര്ച്ച് ചെയ്താല് ലഭ്യാമാകും.

മൂന്നാമത്തെ Verification എന്ന വിഭാഗത്തില് Place മാത്രം പൂരിപ്പിച്ചാല് മതി. അതിന് താഴെയുള്ള TRP Details എന്റര് ചെയ്യേണ്ടതില്ല.

80G

ആറാമത്തെ ടാബില് 80G പ്രകാരം നമ്മള് ക്ലെയിം ചെയ്തിട്ടുള്ള കിഴിവുകളുടെ വിവരങ്ങളാണ് നല്കേണ്ടത്. വ്യത്യസ്ത അളവുകളില് ക്ലെയിം ചെയ്യാവുന്ന കിഴിവുകളും ഓരോ വിഭാഗത്തിലും തലക്കെട്ടുകള് നോക്കി പൂരിപ്പിക്കുക. ഇത്തരം കിഴിവുകള് ഒന്നുമില്ലെങ്കില് പൂരിപ്പിക്കേണ്ടതില്ല.